「創業時に受ける融資なら、やっぱり日本政策金融公庫の創業融資がいいの?」

「自己資金があまりなくて不安…いくらあれば審査に通過できる?」

会社設立の際に受けられる融資の種類は少なく、実績がない新設の会社は、融資を受けにくい傾向にあります。だからこそ、国や地方自治体から受けられる公的融資を活用しましょう。

例えば日本政策金融公庫では、起業家を対象とした、以下7つのような融資があります。

| 融資限度額 | 対象者 | 担保 保証人 |

返済期間 | 利率 (年利) |

||

|---|---|---|---|---|---|---|

| 設備 | 運転 | |||||

| 新規開業資金 | 7,200万円 | 起業家 | 必要 | ~20年 | ~7年 | 1.10~ 2.90% |

| 女性、若者/シニア起業家 支援資金 |

7,200万円 | 起業家のうち ・女性 ・35歳未満の方 ・55歳以上の方 |

必要 | ~20年 | ~7年 | 0.45~ 2.50% |

| 再挑戦支援資金 | 7,200万円 | 起業家のうち 廃業歴のある方 ※条件あり |

必要 | ~20年 | ~15年 | 0.45~ 2.90% |

| 中小企業経営力強化資金 | 7,200万円 | 起業家のうち 中小会計適用の方 ※条件あり |

必要 | ~20年 | ~7年 | 0.80~ 2.50% |

| 挑戦支援資本強化 特別貸付 |

7,200万円 【別枠】 |

新規開業資金の 対象となる方 ※条件あり |

不要 | 5年1カ月~ |

業績・ 返済期間による |

|

| 生活衛生新企業 育成資金 |

7,200万円~ 4億8,000万円 |

生活衛生関係の 会社を起業する方 |

必要 | ~20年 | ― | 0.45~ 2.50% |

| ソーシャルビジネス 支援資金 |

7,200万円 | NPO法人など を起業する方 |

必要 | ~20年 | ~7年 | 0.75~ 2.50% |

※2023年12月1日現在

今回は、会社設立時にも利用しやすい、日本政策金融公庫が提供している融資と地方自治体・金融機関・信用保証協会が連携して提供している制度融資を中心に、紹介します。

この記事で分かること |

|---|

|

●会社設立の際には公的融資を活用するべき ●起業時に使える、日本政策金融公庫から提供している7つの融資の紹介 ●制度融資の仕組みと調べ方 |

この記事を読むと、会社設立時に使いやすい融資が分かります。どの融資が自社に向いているか、いくつかの条件を比較して、自分で選ぶことができるでしょう。

さらには、融資を受けるうえで知っておくといい、以下2つのテーマについても分かります。

・審査の通過率を上げるためにしておくべきこと

会社設立の際に利用できる融資を探している方はもちろん、審査を通過できるか不安に思っている方の悩みも、払しょくできる内容になっています。ぜひお役立てください。

目次

1.会社設立の際には公的融資の利用を検討しよう

会社設立の際、融資で資金調達をするなら、国や地方自治体から受けられる公的融資を利用しましょう。

会社としての実績がないタイミングでは、民間の金融機関の融資を受けても、審査に通りにくい傾向があります。その点、公的融資なら、創業者向けの融資を設けており、利用ハードルが低くなっています。

SNSでも、実際の融資利用者が、以下のような声を投稿しており、「創業時には公的融資が最適」という事実の裏付けになるかと思います。

※イメージ

公的融資にはいくつかの種類がありますが、今回は創業融資に強い、以下2種類の融資を紹介します。

・制度融資…【主催】地方自治体(金融機関や信用保証協会と連携)

今回紹介する日本政策金融公庫が提供している融資は、以下7つです。

【日本政策金融公庫】| 融資限度額 | 対象者 | 担保 保証人 |

返済期間 | 利率 (年利) |

||

|---|---|---|---|---|---|---|

| 設備 | 運転 | |||||

| 新規開業資金 | 7,200万円 | 起業家 | 必要 | ~20年 | ~7年 | 1.10~ 2.90% |

| 女性、若者/シニア起業家 支援資金 |

7,200万円 | 起業家のうち ・女性 ・35歳未満の方 ・55歳以上の方 |

必要 | ~20年 | ~7年 | 0.45~ 2.50% |

| 再挑戦支援資金 | 7,200万円 | 起業家のうち 廃業歴のある方 ※条件あり |

必要 | ~20年 | ~15年 | 0.45~ 2.90% |

| 中小企業経営力強化資金 | 7,200万円 | 起業家のうち 中小会計適用の方 ※条件あり |

必要 | ~20年 | ~7年 | 0.80~ 2.50% |

| 挑戦支援資本強化 特別貸付 |

7,200万円 【別枠】 |

新規開業資金の 対象となる方 ※条件あり |

不要 | 5年1カ月~ |

業績・ 返済期間による |

|

| 生活衛生新企業 育成資金 |

7,200万円~ 4億8,000万円 |

生活衛生関係の 会社を起業する方 |

必要 | ~20年 | ― | 0.45~ 2.50% |

| ソーシャルビジネス 支援資金 |

7,200万円 | NPO法人など を起業する方 |

必要 | ~20年 | ~7年 | 0.75~ 2.50% |

詳しくは「2.会社設立に使える日本政策金融公庫融資7選」で解説します。

また、地方自治体が主催する制度融資は、各自治体によって仕組みや制度が異なります。概要や調べ方については「3.会社設立に使える「制度融資」とは」で紹介しているので、参考にしてくださいね。

2.会社設立に使える日本政策金融公庫融資7選

まずは、初めての会社設立でも融資を受けやすい、日本政策金融公庫による融資を7つ紹介します。

| 融資限度額 | 対象者 | 担保 保証人 |

返済期間 | 利率 (年利) |

||

|---|---|---|---|---|---|---|

| 設備 | 運転 | |||||

| 新規開業資金 | 7,200万円 | 起業家 | 必要 | ~20年 | ~7年 | 1.10~ 2.90% |

| 女性、若者/シニア起業家 支援資金 |

7,200万円 | 起業家のうち ・女性 ・35歳未満の方 ・55歳以上の方 |

必要 | ~20年 | ~7年 | 0.45~ 2.50% |

| 再挑戦支援資金 | 7,200万円 | 起業家のうち 廃業歴のある方 ※条件あり |

必要 | ~20年 | ~15年 | 0.45~ 2.90% |

| 中小企業経営力強化資金 | 7,200万円 | 起業家のうち 中小会計適用の方 ※条件あり |

必要 | ~20年 | ~7年 | 0.80~ 2.50% |

| 挑戦支援資本強化 特別貸付 |

7,200万円 【別枠】 |

新規開業資金の 対象となる方 ※条件あり |

不要 | 5年1カ月~ |

業績・ 返済期間による |

|

| 生活衛生新企業 育成資金 |

7,200万円~ 4億8,000万円 |

生活衛生関係の 会社を起業する方 |

必要 | ~20年 | ― | 0.45~ 2.50% |

| ソーシャルビジネス 支援資金 |

7,200万円 | NPO法人など を起業する方 |

必要 | ~20年 | ~7年 | 0.75~ 2.50% |

※2023年12月1日現在

今回紹介するのは、以下7種類の融資です。どの融資も、初めての会社設立で、まだ実績がない方を対象にしています。自己資金の定めもないので、安心して申請できますよ。

(2)女性、若者/シニア起業家支援資金

(3)再挑戦支援資金

(4)中小企業経営力強化資金

(5)生活衛生新企業育成資金

(6)挑戦支援資本強化特別貸付(資本性ローン)

(7)ソーシャルビジネス支援資金

ここからは1つずつの融資について、詳しくみていきます。

なお、公庫融資への申込手順は、公式Webサイト「お手続きの流れ【創業予定の方】」で確認できます。

2-1.新規開業資金

「新規開業資金」は、創業やスタートアップに取り組む方を、幅広くサポートする融資です。

以下の条件に当てはまる方なら、誰でも利用できますよ。

・事業開始後おおむね7年以内の方

以下の条件にも当てはまる場合には、より利率が低いこちらの融資もあわせて検討しましょう。

| ・女性 ・35歳未満の方 ・55歳以上の方 |

女性、若者/シニア起業家支援資金 |

|---|

| 廃業歴のある方 | 再挑戦支援資金 |

|---|

| 中小会計適用の方 | 中小企業経営力強化資金 |

|---|

| 生活衛生関係の会社を起業する方 (飲食店など) |

生活衛生新企業育成資金 |

|---|

| ・NPO法人 ・NPO法人以外で、以下の方 社会的課題の解決を目指す会社を起業する |

ソーシャルビジネス支援資金 |

|---|

「新規開業資金」の詳細については、以下の表をご確認ください。

| 融資限度額 | 7,200万円(うち運転資金4,800万円) | |

|---|---|---|

| 対象者 | ・新たに事業を始める方 ・事業開始後おおむね7年以内の方 |

|

| 用途 | ・新たに事業を始めるため ・事業開始後に必要とする設備資金および運転資金 |

|

| 担保・保証人 | 必要(要相談) | |

| 返済期間 | 設備資金 | 20年以内<うち据置期間2年以内> |

| 運転資金 | 7年以内<うち据置期間2年以内> | |

| 利率 | 基準利率 (年利1.10~2.90%) |

|

※2023年12月1日現在

2-2.女性、若者/シニア起業家支援資金(新規開業資金)

「女性、若者/シニア起業家支援資金」は新規開業資金の1つで、女性や若者、シニアという特定の層を支援する融資です。

融資の対象になるのは、以下の条件に当てはまる方です。

・事業開始後おおむね7年以内の方

上記のうち、以下のいずれかに該当する者

・女性

・35歳未満の方

・55歳以上の方

通常の「新規開業資金」よりも低金利で、融資を受けられます。

「女性、若者/シニア起業家支援資金」の詳細は、以下の表をご確認ください。

| 融資限度額 | 7,200万円(うち運転資金4,800万円) | ||

|---|---|---|---|

| 対象者 | 【前提条件】 ・新たに事業を始める方 ・事業開始後おおむね7年以内の方 【限定条件】 上記のうち、以下のいずれかに該当する者 ・女性 ・35歳未満の方 ・55歳以上の方 |

||

| 用途 | ・新たに事業を始めるため ・事業開始後に必要とする設備資金および運転資金 |

||

| 担保・保証人 | 必要(要相談) | ||

| 返済期間 | 設備資金 | 20年以内<うち据置期間2年以内> | |

| 運転資金 | 7年以内<うち据置期間2年以内> | ||

| 利率 | 事業内容・条件によって以下のいずれかが適用される

・特別利率A |

||

※2023年12月1日現在

2-3.再挑戦支援資金(新規開業資金)

「再挑戦支援資金」は新規開業資金の1つで、廃業歴があり、創業に再挑戦する方を支援する融資です。

融資の対象になるのは、以下の条件に当てはまる方です。

・事業開始後おおむね7年以内の方

上記のうち、3つの条件すべてに該当する者

(1)廃業歴等を有する個人か経営者が営む

(2)廃業時の負債が、新たな事業に影響を与えない程度に整理される見込みがある

(3)廃業の理由・事情がやむを得ないものである

融資されたお金は、前事業に関する債務を返済するためにも使えます。

また、運転資金の返済期間は、ほかの融資よりも2倍以上長い15年以内に設定されています。

「再挑戦支援資金」の詳細は、以下の表をご確認ください。

| 融資限度額 | 7,200万円(うち運転資金4,800万円) | |

|---|---|---|

| 対象者 | 【前提条件】 ・新たに事業を始める方 ・事業開始後おおむね7年以内の方 【限定条件】 |

|

| 用途 | ・新たに事業を始めるため ・事業開始後に必要とする設備資金および運転資金 ※前事業にかかる債務を返済するために必要な資金を含む |

|

| 担保・保証人 | 必要(要相談) | |

| 返済期間 | 設備資金 | 20年以内<うち据置期間2年以内> |

| 運転資金 | 15年以内<うち据置期間2年以内> | |

| 利率 | 事業内容・条件によって以下のいずれかが適用される

・基準利率 |

|

※2023年12月1日現在

2-4.中小企業経営力強化資金(新規開業資金)

「中小企業経営力強化資金」は新規開業資金の1つで、中小企業を設立する方を支援する融資です。

融資の対象になるのは、以下の条件に当てはまる方です。

・事業開始後おおむね7年以内の方

上記のうち、上記のうち、以下2つの条件両方に該当する者

(1)「中小企業の会計に関する基本要領」または「中小企業の会計に関する指針」を適用(予定)の方

(2)自ら事業計画書の策定を行い、認定経営革新等支援機関による指導および助言を受けている方

もし、以下の条件にも当てはまる場合には、より利率が低いこちらの融資をあわせて検討しましょう。

| ・女性 ・35歳未満の方 ・55歳以上の方 |

女性、若者/シニア起業家支援資金 |

|---|

| 廃業歴のある方 | 再挑戦支援資金 |

|---|

| 生活衛生関係の会社を起業する方 (飲食店など) |

生活衛生新企業育成資金 |

|---|

「中小企業経営力強化資金」の詳細は、以下の表をご確認ください。

| 融資限度額 | 7,200万円(うち運転資金4,800万円) | |

|---|---|---|

| 対象者 | 【前提条件】 ・新たに事業を始める方 ・事業開始後おおむね7年以内の方 【限定条件】 |

|

| 用途 | ・新たに事業を始めるため ・事業開始後に必要とする設備資金および運転資金 |

|

| 担保・保証人 | 必要(要相談) | |

| 返済期間 | 設備資金 | 20年以内<うち据置期間2年以内> |

| 運転資金 | 7年以内<うち据置期間2年以内> | |

| 利率 | 特別利率A (年利0.80~2.50%) |

|

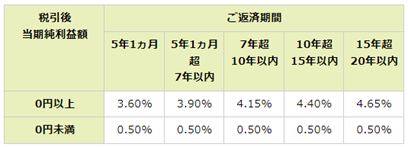

2-5.挑戦支援資本強化特別貸付(資本性ローン)

「挑戦支援資本強化特別貸付」とは、スタートアップや新事業展開に取り組む方の財務体質強化や、民間金融機関などからの資金調達の円滑化を目的とした、資金供給です。

ここまで紹介してきた「2-1.新規開業資金」~「2-4.中小企業経営力強化資金(新規開業資金)」の対象となる場合に、別枠で7,200万円の融資(無担保・無保証人)が受けられます。

「新規開業資金」で受けられる7,200万円の融資では足りない方は、追加で検討してはいかがでしょうか。

「挑戦支援資本強化特別貸付」の詳細は、以下の表をご確認ください。

| 融資限度額 | 7,200万円(別枠) |

|---|---|

| 対象者 | 【融資制度】 新規開業資金の融資制度の対象となる方 【限定条件】 |

| 用途 | 該当する融資制度に定める設備資金および運転資金 |

| 担保・保証人 | 不要 |

| 返済期間 | 5年1カ月以上20年以内 |

| 利率 | 業績に応じて、返済期間ごとに2区分の利率が適用される 出典:日本政策金融公庫「挑戦支援資本強化特例制度」 |

※2023年12月1日現在

2-6.生活衛生新企業育成資金

「生活衛生新企業育成資金」は、生活衛生関係の事業を創業する方を支援する融資です。

生活衛生関係の事業とは、主に以下のような事業を指します。

・理美容店

・映画館

・クリーニング店

・公衆浴場(銭湯)

・ホテル・旅館

・食(鳥)肉販売店

参考:厚生労働省「生活衛生関係営業概要」

生活衛生新企業育成資金は、融資限度額が4億8,000万円と、ほかの融資より高く設定されています。ただし、これらはあくまでも設備資金であり、運転資金には転用できないので注意が必要です。

もし生活衛生関係の事業を始める予定でも、運転資金に不安がある場合には、別の融資を選びましょう。

振興計画認定組合に入ると、融資限度額や用途、利率がより有利になります。振興計画認定組合は各業種、エリア別に設けられているので、ご自身で加入方法をご確認ください。

「生活衛生新企業育成資金」の詳細は、以下の表をご確認ください。

| 融資限度額 | 7,200万円~4億8,000万円 |

|---|---|

| 対象者 | ・生活衛生関係の事業を創業する方 ・創業後おおむね7年以内の方 |

| 用途 | 設備資金 |

| 担保・保証人 | 必要(要相談) |

| 返済期間 | 20年以内<うち据置期間2年以内> |

| 利率 | 事業内容・条件によって以下のいずれかが適用される

・基準利率 |

※2023年12月1日現在

2-7.ソーシャルビジネス支援資金

「ソーシャルビジネス支援資金」は、社会的課題の解決を目的とする事業の支援をするための融資です。

融資の対象になるのは、以下の条件に当てはまる方です。

【NPO法人以外で、以下のいずれかに該当する方】

・保育サービス事業、介護サービス事業などを営む方

・社会的課題の解決を目的とする事業を営む方

「ソーシャルビジネス支援資金」の詳細は、以下の表をご確認ください。

| 融資限度額 | 7,200万円(うち運転資金4,800万円) | |

|---|---|---|

| 対象者 | 次のいずれかの要件を満たす方 ・NPO法人 NPO法人以外で、以下のいずれかに該当する方 ・保育サービス事業、介護サービス事業などを営む方 ・社会的課題の解決を目的とする事業を営む方 |

|

| 用途 | 事業を行うために必要な設備資金および運転資金 | |

| 担保・保証人 | 必要 ※NPO法人の場合、利率の上乗せで、代表者保証は不要 |

|

| 返済期間 | 設備資金 | 20年以内<うち据置期間2年以内> |

| 運転資金 | 7年以内<うち据置期間2年以内> | |

| 利率 | 事業内容・条件によって以下のいずれかが適用される

・特別利率A |

|

※2023年12月1日現在

| 担保や保証人の免除を希望するなら「新創業融資制度」を使おう! |

|---|

会社設立の融資について調べていると、「新創業融資制度」という言葉をよく目にしませんか?

今回、「新創業融資制度」については、上記で紹介した「2.会社設立に使える「公庫融資」7選」の中では、あえて紹介していません。

それは、「新創業融資制度」は融資に関するオプション制度であって、単体で利用できる融資ではないからです。

事実として、日本政策金融公庫のWebサイトでも「新創業融資制度」について「他の融資制度との併用によるご利用となります」と紹介されています。

出典:日本政策金融公庫「新創業融資制度」 では、「新創業融資制度」とは、どのような制度なのでしょうか。新創業融資制度は、ほかの融資制度と併用すると、担保と保証人が免除される制度です。 新創業融資制度を併用するメリットは、以下2つです。

・担保と保証人が不要になる

一方で、以下2つのデメリットが発生します。

・審査時間が短くなり、融資を受けられるタイミングが早まる ・利率が上乗せされる(0.1~0.2%)

制度を利用するか否かは、メリットとデメリットの両方をよく考慮して検討する必要があります。

もし 融資額は3,000万円(うち運転資金1,500万円)以内を考えていて、以下に挙げる条件に当てはまるのであれば、制度を利用するとよいでしょう。

・融資限度額が下がる(3,000万円(うち運転資金1,500万円)まで) ✔ 担保にできるものがない ✔ 保証人がいない ✔ とにかく早く融資を受けたい ✔メリットを得るためなら、利率が増えても構わない |

3.会社設立に使える「制度融資」とは

次に、地方自治体などが主催する「制度融資」について解説します。

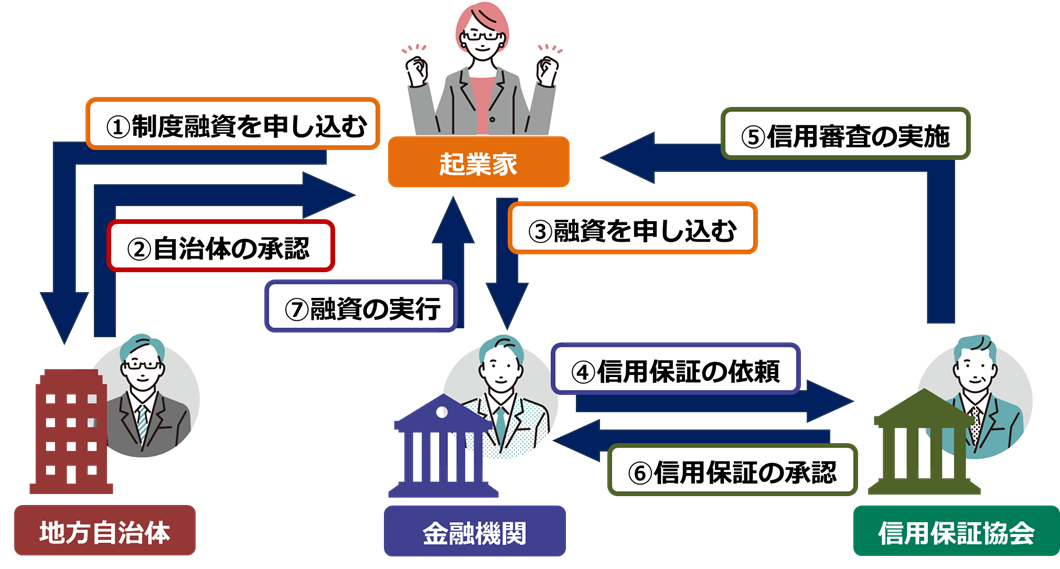

▼制度融資とは制度の仕組みは各自治体によって異なりますが、一般的に以下の図のような手順で行われます。

簡単にまとめると、以下7つの手順を踏む流れで、融資が行われます。

(2)地方自治体が、起業家の申込を承認する

(3)起業家が金融機関に、融資を申し込む

(4)金融機関が信用保証協会に、信用保証を依頼する

(5)信用保証協会が、起業家に対して信用審査を実施する

(6)信用保証協会が、起業家の信用保証を承認する

(7)金融機関が起業家に融資を実行する

融資を扱うのは各自治体なので、融資の条件や内容、制度は、自治体によって異なります。起業する方が住んでいる自治体、もしくは会社を設立する自治体の融資が受けられるパターンが多いようです。

ご自身が利用できる融資は、以下のような方法で調べられます。

ここからは制度融資の一例として、東京都が主催する、以下2つの融資について、簡単に紹介します。

| 融資限度額 | 対象者 | 担保 保証人 |

返済期間 | 利率 (年利) |

||

|---|---|---|---|---|---|---|

| 設備 | 運転 | |||||

| 東京都中小企業 制度融資『創業』 |

3,500万円 | 都内で 創業する方 |

条件によって 必要 |

~10年 | ~7年 | 1.90~2.50%※ |

| 女性・若者・シニア 創業サポート事業 |

1,500万円 | 起業家のうち ・女性 ・39歳以下の方 ・55歳以上の方 |

無担保 保証人 (法人代表者) |

~10年 | 1.00%以内 | |

※創業支援特例あり

※2023年12月1日現在

【東京都中小企業制度融資『創業』】

出典:東京都産業労働局「東京都中小企業制度融資『創業』」

「東京都中小企業制度融資『創業』」は、都内で創業予定の方を、幅広く支援する融資です。

特定の創業支援を受けた場合、融資利率が0.4%優遇されるという特例も用意されています。

【女性・若者・シニア創業サポート事業】

出典:東京都「女性・若者・シニア創業サポート事業」

出典:東京都「女性・若者・シニア創業サポート事業」

「女性・若者・シニア創業サポート事業」は、女性と39歳以下の若者、55歳以上のシニアが対象の制度です。融資限度額は低いものの、利率も低いため、融資を受けるハードルが低いという特徴があります。

また、支援対象者は融資だけでなく、事業計画や経営に関する相談などのサポートも受けられます。4.融資を申し込む前に最低限しておくべき3つのこと

ここまで、会社設立の際に使える融資を紹介してきました。紹介した融資の中で、「この条件なら使えそう!」と、融資の申込みに前向きになっている方もいるのではないでしょうか。

そこでここでは、融資を申し込む前にしておくべき、3つのことを紹介します。

融資を受けるなら、勢いで突っ走ってはいけません。融資は金融機関からの借入。平たく言えば借金です。借金を背負って事業を始めるのだから、前もってそれなりの覚悟をし、準備する必要があります。

ここからは3つの事柄について、1つずつ解説していきます。

4-1.綿密な資金計画を立てる

融資などで資金調達をする前には、必ず資金計画を立てましょう。身の丈に合った資金計画を立てておくことで、資金調達で失敗するリスクを下げられます。

資金計画は、以下のステップに沿って、立てていきます。

(2)会社設立後、当面(半年くらい)の資金繰りを計画する

(3)3年先までの収支計画を立てる

(4)現在用意できる自己資金がいくらあるかを洗い出す

(5)資金の調達方法を考える

簡単に言えば、「必要なお金」と「用意できるお金」を割出し、不足分をどう「調達」するかを考えます。特に重要なのが「必要なお金」を算出する(1)~(3)までのステップです。

資金調達については、以下の点も正しく認識しておく必要があります。認識が誤っていると、希望通りどおりの資金調達ができず、会社設立に支障をきたす可能性があります。

・希望額すべてが調達できるとは限らない

・資金調達をする際には、実行可能な返済計画を立てる

4-2.返済不要の助成金・補助金について調べる

資金調達の方法を検討する際には、融資の検討を進める前に、助成金や補助金についても調べておきましょう。助成金や補助金なら、融資と違って返済不要です。

助成金や補助金は、国や自治体などの公的機関が、企業などに支給する資金で、会社設立時にも受けられるものが多くあります。

補助金には採択がある場合が多いのですが、助成金であれば、受給対象に当てはまってさえいれば、確実に資金を獲得できます。もし確実に資金調達がしたいと考えているのなら、ご自身が受けられる助成金を探してみましょう。

特に地方自治体の設けている助成金は、申請のハードルが低いのでおすすめです。

地方自治体の設けている助成金・補助金については、中小企業ビジネス支援サイトであるJ-Net21の「創業者向け補助金・給付金(都道府県別)」のページで検索できます。

出典:J-Net21「創業者向け補助金・給付金(都道府県別)」

2024年度に受けられる助成金や補助金を、網羅的に確認したい場合には、「【2024年度】会社設立に使える助成金・補助金の一覧」も、あわせてチェックしてみてくださいね。

4-3.融資候補の比較検討を重ねる

融資による資金調達をすると決めたら、候補となる融資について、徹底的に比較検討しましょう。

融資には、さまざまな種類や条件のものがあります。自分に合っていない融資を受けると、後から返済や資金繰りが苦しくなり、「こんなはずじゃなかった…」と苦しむ羽目になるかもしれません。

そうならないように、まずは候補の融資を並べて比較します。記事内で融資の紹介に使っている、以下のような比較表を使うと、それぞれの融資の条件を簡単に比べられます。

| 融資限度額 | 対象者 | 返済期間 | 利率 (年利) |

||

|---|---|---|---|---|---|

| 設備 | 運転 | ||||

| A社【A資金】 | 3,000万円 | すべての起業家 | ~10年 | ~5年 | 1.50~ 2.50% |

| A社【B資金】 | 5,000万円 | 女性 若者 シニア |

~20年 | ~10年 | 1.00%未満 |

| B社【C資金】 | 2,000万円 | 飲食業 | ~15年 | 0.50~ 2.50% |

|

| C社【D資金】 | 4,000万円 | 中小企業 | ~20年 | ~7年 | 0.80~ 2.50% |

各融資を比較するときには、以下のような順番で確認して取捨選択する、あるいは優先順位をつけると、比べやすくなります。特に(1)に挙げた、自社が融資対象かどうかはしっかり見極めましょう。

| 融資を選ぶときの優先順位の付け方 |

|---|

(1)自社は融資の対象か |

返済計画を立てる際には、日本政策金融公庫の「事業資金用 返済シミュレーション」が便利に使えます。

5.要チェック!審査通過率を上げるための3つの方法

次に、審査通過率を上げるための、以下3つの方法を紹介します。

(2)応援したくなる事業計画書を作成する

(3)代行サポートを利用する

融資は申し込んだ後に、審査が行われます。審査に通過しなければ、融資は受けられません。

例えば「2.会社設立に使える日本政策金融公庫融資7選」で紹介した公庫融資の場合、審査通過率は50~60%だと言われており、申請者のうち、約半数は審査を通過できないという現実があります。

しかし、ここで紹介する方法を使えば、審査に通過する可能性を上げられます。

融資を申し込む際には、ぜひチェックしてくださいね。

5-1.会社の社会的信用性を高める

審査通過率を上げる1つ目の方法は、会社の社会的信用性を高めることです。信用できる会社だと認められれば、審査に通りやすくなるので、最低でもこのポイントはクリアしたいところです。

社会的信用性を高めるために必要なのが、以下2つの工夫です。

・役員となる人間は、信用性の高い人に限定する

2つのポイントについて、1つずつ解説していきます。

5-1-1.自己資金は借入資金総額の2割以上用意する

自己資金は借入資金総額の2割以上を用意しましょう

社会的信用を高めるために重要なのが、自己資金の額です。自己資金があまりにも少ないと、信用できない会社だと、見なされてしまう可能性があります。

具体的には、以下のような金額を用意できるとよいでしょう。

・借入資金総額が2,000万円の場合 ⇒ 自己資金 約400万円

上記金額の根拠は、日本政策金融公庫が、融資先の創業企業を対象に行った「新規開業実態調査」の結果、創業資金総額に占める自己資金の割合が、平均で2割程度だったという結果から導かれたものです。

参考:日本政策金融公庫「よくあるご質問 創業をお考えの方」

また、日本政策金融公庫の「新創業融資制度」を併用する際には、自己資金の要件が設けられており、

自己資金要件は、創業資金総額の10分の1以上が必要です。

参考:日本政策金融公庫「新創業融資制度」

・借入資金総額が2,000万円の場合 ⇒ 自己資金 約200万円

とはいえ、これは、あくまでも制度を利用するための最低ラインに過ぎません。融資に通過するためには、資金総額の2割程度の自己資金を用意することをおすすめします。

5-1-2.役員となる人間は、信用性の高い人に限定する

設立する会社の役員となる人は、信用性の高い人に限定すべきです。

なぜなら、融資の審査では、役員となる人の信用調査が行われるからです。審査に通るためには、破産歴があるなど、信用上の問題がある人物は役員としないのが得策です。

ほかにも、以下のような点で、信用性に問題がないか確認しましょう。

✔ 家賃や携帯電話の利用料金を遅延したことがないか

✔ 奨学金の返済は遅延していないか

✔ クレジットカードやローンの利用に問題はないか

5-2.応援したくなる事業計画書を作成する

審査通過率を上げる2つ目の方法は、応援したくなる事業計画書を作成することです。

創業時に受ける融資の審査では、事業計画書が重視されます。審査に通過しやすい、すなわち、融資する側に「融資させたい!」と思わせるような事業計画書を作成しましょう。

具体的には、事業計画書の各項目を、より明確に、具体的に、分かりやすく、説得力ある内容に作り込む必要があります。作成のポイントを表にまとめたので、参考にしてくださいね。

| 項目 | 作成のポイント |

|---|---|

| 創業の動機や目的 | 「なぜ創業したいのか」、「創業して何をしたいのか」を具体的に示す。 ★自身の考えや思いも合わせてつづり、起業への意欲や情熱を伝える。 |

| 創業者の経歴や経験 | これまでの経験や、そこから得た知識やスキルなどを分かりやすくまとめる。 ★「会社経営を必ず成功させるだろう」という確信を持たせる。 |

| 経営戦略 | 他社との比較、差別化などを、具体的な数字やポイントを挙げつつ解説。 アンケート調査の結果など、第三者の意見も効果的。 |

| 事業の将来性・継続性 | 予測される利益や売上高を、具体的な数字やグラフなどで示す。 ★「事業が成功する可能性が十分ある」という説得力を持たせる。 |

| 資金計画・返済計画 | 資本金や自己資金、返済計画を、具体的な数字やスケジュールで示す。 ★「返済能力が十分にある」と納得させる。 |

5-3.代行サポートを利用する

審査通過率を上げる3つ目の方法は、プロの力を借りることです。

この方法が、最も審査通過率を上げられます。なぜなら、融資申請に精通した、経験豊富な税理士や行政書士などの専門家が、一連の手続きをサポートしてくれるからです。

代行サポートの具体的な内容は、以下のとおりです。

・必要書類の用意、提出

・面談の練習(リハーサル)

成功報酬で行っている業者がほとんどなので、絶対に融資を受けたい、確実に審査を通過しなければならないという方は、代行サポートの利用を検討するとよいでしょう。

もし、代行業者の利用に迷うようなら、まずは無料の相談窓口に相談してみるのがおすすめです。例えば日本政策金融公庫は、事業資金についての相談ができるホットラインを設けています。

出典:日本政策金融公庫「創業前支援」

6.銀行などの金融機関から創業融資を受けるという選択肢もある

今回は、初めての会社設立でも利用しやすい「公的融資」をメインに紹介してきました。しかし、初めて起業するという方でも、金融機関から創業融資を受けるという手段もあります。

例えば、以下のような金融機関であれば、創業融資を設けている場合があります。

・信用金庫…地域内の住民や会社が会員となって地域繁栄を目指す、相互扶助型の金融機関。

以下の表は、それぞれの金融機関が設けている融資の特長をまとめたものです。

| 地方銀行 | 信用金庫 | |

|---|---|---|

| 対応エリア | △ やや狭い |

× 限定的 |

| 審査 | 〇 比較的通りやすい |

◎ 通りやすい |

| 融資限度額 | ◎ 比較的大きい ~2億円 |

〇 比較的小さい ~2,000万円 |

| 利率 | 〇 比較的安い 2.00%~ |

△ 比較的高い 4.00%~ |

| 返済期間 | ◎ 比較的長い 10年以上の場合も |

〇 一般的 5~10年など |

※融資額や利率、返済期間は目安です

どちらかの金融機関で融資を受けたい場合、以下の条件によって、どちらを選ぶべきかが異なります。

| 地方銀行 | 信用金庫 |

|---|---|

| ・希望融資額が5,000万円以上 ・利率は低い方がいい ・長期的な返済を見込んでいる |

・希望融資額が1,000万円以下 ・審査の通りやすさを最重視したい |

融資限度額の大きさ、利率の低さや返済期間を考えると、地方銀行の創業融資が有利です。

一方で、想定している融資額が1,000万円以内などで小さく、審査の通りやすさを最重視するなら、信用金庫を検討するとよいでしょう。

しかし、審査通過は簡単なことではありません。もし、設立前に融資が受けられなかった場合、創業間もない時期に資金繰りが厳しくなったら、どうすればいいのでしょうか。

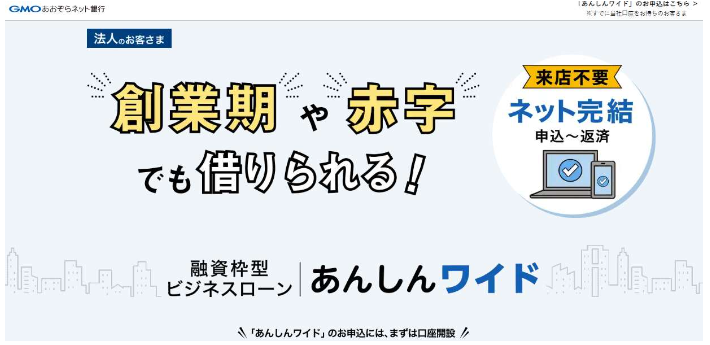

そんな時には、創業後に、ビジネスローンを利用するという選択肢もあります。

例えば「GMOあおぞらネット銀行」なら、創業2カ月後から「融資枠型ビジネスローン あんしんワイド」が利用できますよ。

しかし、創業期だからこそ、仕事の波や資金繰りが読めず、困ってしまう場面は多いはずです。

もし資金調達に少しでも不安があるのなら、ビジネスチャンスを逃さないためにも、「融資枠型ビジネスローン あんしんワイド」のご利用をおすすめします。

まずは、会社設立後すぐに、GMOあおぞらネット銀行の法人口座を開設しましょう。

GMOあおぞらネット銀行は、最短即日~2営業日で法人口座の開設が可能なので、忙しい創業期にぴったりです。

【最短即日の口座開設に必要な条件】・取引責任者さま(※)と代表者さまが同一であること

・取引責任者さまが運転免許証・運転経歴証明書・マイナンバーカード・在留カード・特別永住者証明書のいずれかを持っていること

出典:GMOあおぞらネット銀行「法人口座 最短即日かんたん口座開設 」

※取引責任者さま:開設する口座におけるすべての取引の照会・操作・承認を行う権限が付与されたご担当者

即日口座開設で利用できるのは法人口座の機能のみです。ビジネスデビットカードなどは後日郵送されます。

なお、審査の状況や提出書類の状況により、上記条件を満たしても最短即日で口座開設ができない場合もありますのであらかじめご了承ください。

7.まとめ

今回は会社設立に使える融資を紹介しました。

そのうち7つは、日本政策金融公庫が提供する、以下の融資です。

【日本政策金融公庫】| 融資限度額 | 対象者 | 担保 保証人 |

返済期間 | 利率 (年利) |

||

|---|---|---|---|---|---|---|

| 設備 | 運転 | |||||

| 新規開業資金 | 7,200万円 | 起業家 | 必要 | ~20年 | ~7年 | 1.10~ 2.90% |

| 女性、若者/シニア起業家 支援資金 |

7,200万円 | 起業家のうち ・女性 ・35歳未満の方 ・55歳以上の方 |

必要 | ~20年 | ~7年 | 0.45~ 2.50% |

| 再挑戦支援資金 | 7,200万円 | 起業家のうち 廃業歴のある方 ※条件あり |

必要 | ~20年 | ~15年 | 0.45~ 2.90% |

| 中小企業経営力強化資金 | 7,200万円 | 起業家のうち 中小会計適用の方 ※条件あり |

必要 | ~20年 | ~7年 | 0.80~ 2.50% |

| 挑戦支援資本強化 特別貸付 |

7,200万円 【別枠】 |

新規開業資金の 対象となる方 ※条件あり |

不要 | 5年1カ月~ |

業績・ 返済期間による |

|

| 生活衛生新企業 育成資金 |

7,200万円~ 4億8,000万円 |

生活衛生関係の 会社を起業する方 |

必要 | ~20年 | ― | 0.45~ 2.50% |

| ソーシャルビジネス 支援資金 |

7,200万円 | NPO法人など を起業する方 |

必要 | ~20年 | ~7年 | 0.75~ 2.50% |

※2023年12月1日現在

8つ目は、地方自治体が主催し、金融機関や信用保証協会と連携して行う「制度融資」です。

融資の内容は、自治体によって異なります。利用できる融資は、以下のような方法で調べてくださいね。

例えば東京都では、以下2つの融資を主催しています。

| 融資限度額 | 対象者 | 担保 保証人 |

返済期間 | 利率 (年利) |

||

|---|---|---|---|---|---|---|

| 設備 | 運転 | |||||

| 東京都中小企業 制度融資『創業』 |

3,500万円 | 都内で 創業する方 |

条件によって 必要 |

~10年 | ~7年 | 1.90~2.50% |

| 女性・若者・シニア 創業サポート事業 |

1,500万円 | 起業家のうち ・女性 ・39歳以下の方 ・55歳以上の方 |

無担保 保証人 (法人代表者) |

~10年 | 1.00%以内 | |

※創業支援特例あり

※2023年12月1日現在

※ 本コラムは2024年4月26日現在の情報に基づいて執筆したものです。

※ 当社広告部分を除く本コラムの内容は執筆者個人の見解です。

※制度内容、申請条件等については今後変更される可能性があります。各機関のホームページ等で最新の情報を直接ご確認ください。