「法人を立ち上げたので法人カードを作りたい。個人カードと何が違うのだろうか。」

「法人カードは審査が厳しいのだろうか。」

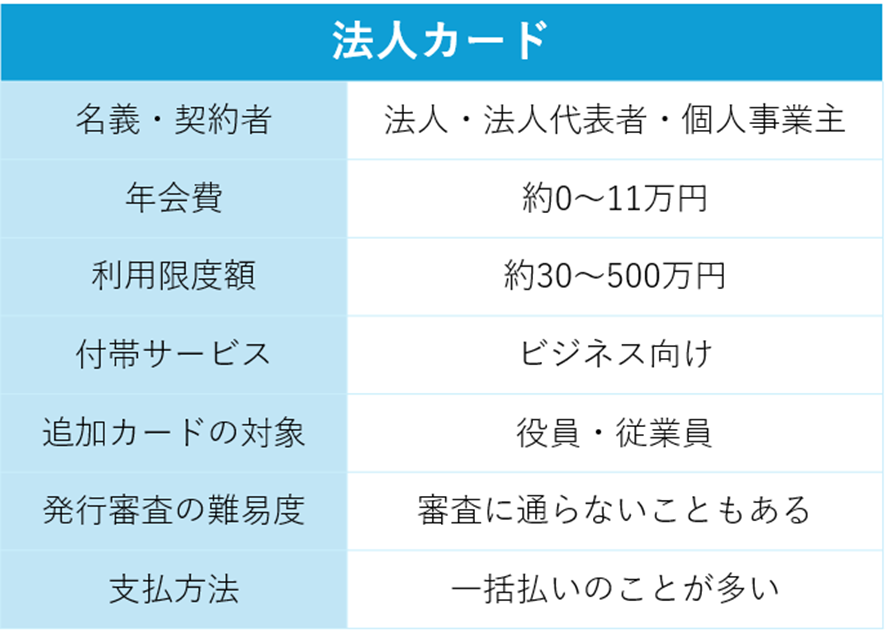

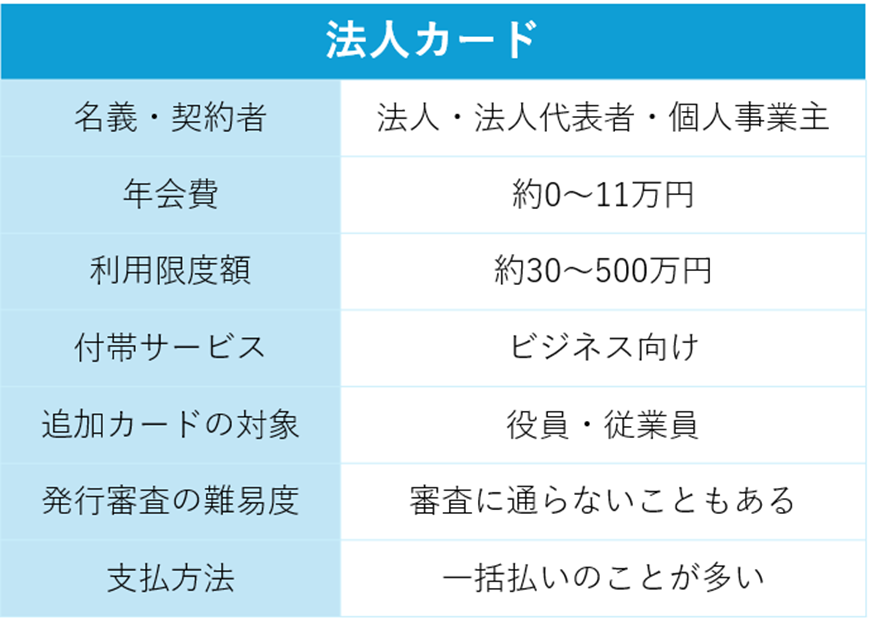

法人カードとは、法人や個人事業主に対して発行されるビジネスカードのことです。

会社の事業に関する経費を支払うために使います。個人カードと異なり、限度額が大きかったり、従業員用に追加でカードを発行できたり、ビジネスに役に立つ付帯サービスが付いていたりと多くのメリットがあります。

法人カードとはどのようなものか、特長を下記にまとめました。

※2024年11月GMOあおぞらネット銀行調べ

法人カードを導入すれば、立替え精算や支払いにおいて公私混同がなくなります。また、支払いを1本化することでスピーディーに会計処理を行えるようになり、経営がよりスムーズに進められるでしょう。

法人カードの利用明細データを会計ソフトと連携すれば、経理業務の多くを自動化でき、経理業務が効率的になりますよね。

法人カードには年会費がかかるなどのデメリットもありますが、利用方法やカードの選び方次第で、いくらでもカバーできます。

とはいえ、「会社を設立したばかりでカードの審査に通るか不安」と考える人も少なくないでしょう。

| この記事で分かること |

|---|

|

●法人カードとは ●法人カードの特長・メリット・デメリット ●【与信審査が不安な方】おすすめ法人カード |

本記事では、法人カードの特長とメリット・デメリット、法人カードの選び方、審査に不安な方へのおすすめの法人カードを解説します。

ぜひ最後まで読んでいってくださいね。

【徹底調査】法人口座のデビットカードとは?|デビットカードのメリットや注意点を解説

目次

1.法人カードとは

法人カードとは、法人や個人事業主に発行されるビジネスカード(クレジットカードやデビットカード)のことです。

個人カードとは異なり、限度額が大きく、ビジネス向けのサービスが付帯されていることが多いです。

さらに多くの法人カードでは、従業員向けのカードを追加発行することが可能です。

なお、法人カードは原則、法人口座からの引き落としになります。

1-1.法人カードの引き落とし先は原則、「法人口座」

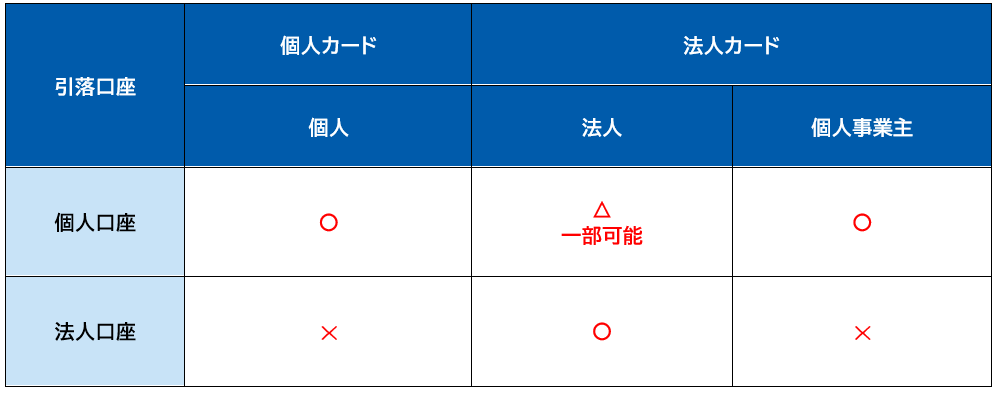

法人カードの引き落とし先は「会社名義の法人口座」を支払い先に指定できます。なお、個人カードは法人口座では引き落とせません。

一部、代表者の個人口座でも引き落としできる法人カードもあるので、「法人口座をまだ持っていない」という会社でも法人カードを作ることはできます。

引落口座とクレジットカードの関係を下表にまとめました。

【引落口座によって異なる作成可能なクレジットカード】

上表について、さらに詳しく見ていきましょう。

【クレジットカードの引落口座について】2.個人事業者の場合は個人口座が引落口座になる

1-2.個人カードは法人口座では引き落とせない

個人カードは、法人口座では引き落とせません。

個人カードは、プライベート利用で消費目的のために発行されるクレジットカードなので、引落先に指定できるのは個人口座のみです。

プライベート用に購入したものを法人口座で引き落とすということは、会社のお金を個人利用することになるので、場合によっては横領と見なされるおそれがあります。

そもそも、カード発行時に引落口座を法人口座にしようとすれば、申込を受け付けてもらえません。

実際に、カード発行元の各社でも下記のとおり案内が掲載されています。

A.申し訳ございません。

本人会員さま個人名義の口座のみ登録可能となります。

法人名義の口座を設定することはいたしかねます。” 引用:三菱UFJニコス「個人カードの登録口座を法人名義の口座で登録する事はできますか?」

同じように、元々持っている個人カードの引落口座を、個人口座から法人口座に変更することも不可です。

1-3.個人事業者の場合は個人口座が引落口座になる

法人カードは個人事業主でも作成できます。

しかし、個人事業主は法人口座を開設できないため、引落口座は個人口座または屋号付き個人口座になります。

法人カードは法人しか作成できないものも多いので、個人事業主でも作成可能かどうかを確認する必要があります。

2.法人カードの特長|メリット・デメリット

本章では法人カードと個人カードは何か違うのかを見ていきましょう。

【法人カードと個人カードの違い】

上表をふまえ、法人カードのメリット・デメリットを挙げていきましょう。

2-1.法人カードのメリット

法人カードには、主に3つのメリットが挙げられます。

【法人カードのメリット】2.従業員用の追加カードを発行できる

3.ビジネス向けの付帯サービスがある

2-1-1.カード利用限度額が大きい

法人カードは利用限度額が高めに設定されています。

個人カードが約10~100万円であるのに対し、法人カードは約30~500万円まで利用できるのが一般的です。

2-1-2.役員・従業員用の追加カードを発行できる

法人カードだと、代表者以外の役員や従業員にも、追加カードを発行することができます。

個人のクレジットカードは、名義人以外の人は利用できません。ほかの人も使う場合は、その人名義の追加カードを発行することになります。

一方、法人カードの場合は、会社名義もしくは代表者名義で追加でカードの発行ができるところが大半です。

ほかの役員・従業員にもカードを持たせることで、立替経費精算をする必要がなくなり、経理業務がより効率よく進められるようになります。

2-1-3.ビジネス向けの付帯サービスがある

法人カードには、ビジネス向けの付帯サービスが付いています。

付帯サービスとは、法人カードを持っていると利用できるサービス特典のことです。

個人カードだと付帯サービスの種類も数も少ないですが、法人カードだとビジネスに便利なさまざまなサービスを利用できます。

【付帯サービスの違い】| 個人カードによくある付帯サービス | 法人カードによくある付帯サービス |

|---|---|

| ・旅行損害保険 ・ショッピング補償 ・空港ラウンジの利用 ・手荷物の無料配送サービス ・各種施設の優待割引 など |

・旅行損害保険 ・ショッピング補償 ・空港ラウンジの利用 ・手荷物の無料配送サービス ・各種施設の優待割引 ・出張の交通機関や宿の手配の相談 ・オフィス事務用品の優待・保険 ・経費の明細データ提供サービス ・スポーツクラブの優待や健康診断の割引 ・会計ソフトの優待 など |

付帯サービスはカードによって大きく異なります。カードのランクが上がるほど、付帯サービスも手厚くなります。

法人カードの付帯サービスを上手く活用すれば、業務効率化やコスト削減、さらには福利厚生の拡充に役立てることができるでしょう。

2-2.法人カードのデメリット

法人カードにはメリットもある一方で、デメリットも3つ挙げられます。

【法人カードのデメリット】2.審査に通らない場合もある

3.一括払いのみの場合が多い

2-2-1.年会費がかかる

法人カードの最大のデメリットは、年会費がかかることです。

個人カードは無料であることが多いので、「カードに費用をかける」ということに抵抗を感じる人も多いでしょう。

カードによっては年会費無料のものも少なくありませんが、有料の場合はその金額に応じた恩恵が受けられます。

【法人カードの年会費無料と有料の違い】

最低限の機能で不自由しなさそうなら、年会費無料のカードでも問題ありません。

カードを多く利用する場合は、その分ポイントなどの還元があるので、年会費有料のカードの方が結果的に満足感は高まるでしょう。

2-2-2.審査に通らない場合もある

法人カードは、与信審査で落ちることも珍しくありません。

個人カードは、審査対象は個人のみです。一方、法人カードは、代表者個人に加え、会社そのものも審査対象となるため、発行審査のハードルがやや上がります。

【個人カードと法人カードの審査項目の違い】| 個人カード | 法人カード |

|---|---|

| ・年齢 ・職業 ・収入 ・居住状況 ・信用情報(※) |

・年齢 ・職業 ・収入 ・居住状況 ・信用情報(※) ・会社の財務状況 ・会社の設立年数 ・会社の固定電話の有無 ・会社としてのクレジットカード申込状況(短期間に何枚も申し込んでいる、など) |

※信用情報:過去のクレジットカードやローンの利用状況や滞納状況など

※各発行会社によって審査項目は異なります。上記はあくまでも目安としてお考えください。

決算書などの会社の書類から、支払い能力に欠けそうと判断された場合は、カード発行を断られてしまうこともあります。

2-2-3.一括払いのみの場合が多い

法人カードは、支払い方法が一括払いのみに限られているものが多いです。

支払い方法を選べないと、高額な支払いがある月などは、資金繰りに困窮してしまうおそれがあります。

近年は分割払いやリボ払いに対応している法人カードも増えてきました。月々の支払いにバラつきがある会社は、支払い方法を確認して法人カードを選ぶようにしましょう。

3.法人カードを作るべき4つの理由!

法人カードにはメリット・デメリット両方がありますが、法人カードは早めに作ることをおすすめします。

その理由について、4つ紹介していきます。

【法人カードは早めに作るべき4つの理由】2.キャッシュフロー管理を適切にすることで事業拡大に向けて体制を整えられるから

3.経費削減につながるから

4.緊急時の資金確保

3-1.経理業務を効率化できるから

法人カードを利用することで、経理業務を効率化できるようになります。

個人カードを事業にも使う場合、プライベートの支払いとビジネスの支払いが混ざってしまいます。仕分けの手間が発生するうえに、「どっちの支払いだっけ?」と、悩んでしまうこともあるでしょう。

事業に関する支払いを法人カードで1本化すると、個人の立替えがなくなるので、精算業務をする必要がありません。

また、カードで支払いをすることで取引履歴が明確になります。

具体的な利用シーンで見てみましょう。

【法人カードによる経理業務効率化の例】| 個人カード しかない場合 |

出張に行く場合、交通費や宿泊費をすべて個人カードで決済し、立替を行う。 →後日、領収書をもとに精算しなければならない。 |

|---|---|

| 法人カードを 導入した場合 |

出張にかかる費用すべてを法人カードで決済する。 →カードの利用明細が届くので、支払い内容が一目瞭然。 会計ソフトと連動させれば、同期により勘定科目を自動で割振りできる。 |

上記のとおり、法人にかかる経費を法人カードでの支払いに1本化すれば、経費精算の手間を省け、経費管理の効率化に役に立ちます。

また、カードの利用明細データを会計ソフトに連携すれば、経費業務の大半を自動化でき、大幅な経理業務の効率化につながります。

経理業務が改善されれば、処理スピードも早くなり、ミスも減るので、経営がスムーズに進むようになるでしょう。

3-2.キャッシュフロー管理を適切にすることで事業拡大に向けて体制を整えられるから

法人カードを利用することで支払いを後に伸ばし、現金の流動性を確保できます。

法人にとって支払いは遅ければ遅いほど、嬉しいものです。法人カードを使うことにより、キャッシュフローの管理が適切になり、健全な経営にも役に立つでしょう。

3-3.経費削減につながるから

法人カードを上手に活用すると、経費削減にもつながるでしょう。

法人カードには、下記3つの経費削減の効果を期待できます。

【法人カードによる経費削減の3つの効果】・公共料金などを含む各種の支払いを法人カードに1本化すれば、自動引き落とされるため、振込手数料の削減につながる

・年会費を経費に計上できる

いずれも小さな「おトク」ですが、積み重なれば大きな経費削減につながります。

上記の経費削減効果と受けられる優良サービスを考慮すると、年会費の元を取ることも十分可能でしょう。

3-4.緊急時の資金確保

予期せぬ出費や急な支出に対処するための資金源としても役に立つでしょう。

また、定期的に法人カードを適切に利用することで信用スコアを向上させ、将来的な融資が受けやすくなる場合もあります。

4.ビジネスに生かすための法人カード選びのコツ&注意点

では、法人カードの選び方のコツと注意点を見ていきましょう。

法人カードは多種多様なので、自社に合った1枚を見つけることが、ビジネスに役立てるために大切です。

【法人カードの選び方】2.年会費と還元率のバランスが会社に合っているか

3.利用限度額は2カ月分の支出をカバーできるか

4.設立間もないなら創業期でも発行可能か

5.発行までの期間が短いか

4-1.年会費と付帯サービスのバランスが会社に合っているか

まずは、年会費と付帯サービスのバランスが会社に合っているかに着目しましょう。

年会費は、一概に安ければいいというわけではありません。年会費が上がるほど、付帯サービスも充実するからです。

会社に合った付帯サービスを最大限活用できるなら、年会費以上の価値を得られるでしょう(主な付帯サービスの一覧>2-1-3.ビジネス向けの付帯サービスがある)。

しかし、「こんな付帯サービスがあれば便利だろうな」と安易な気持ちでカードを選ぶと、失敗してしまうおそれがあります。

例えば、旅行損害保険や空港ラウンジの利用、出張の交通機関や宿の手配の相談などのサービスが魅力的だと思ってカードを選んだとします。ところが、実際に出張は年2回近場にしか行かなかったとすると、付帯サービスをお得に活用できたとは言えません。

同様に、スポーツクラブなど各施設の優待も、実際に行かなければ意味がないですね。

このように、確実に利用する付帯サービス付法人カードを選ぶことが重要です。

また、いくら魅力的なサービスが付帯していても、年会費が高額だと経営に悪影響を及ぼしかねません。負担にならない年会費の範囲で選ぶようにしましょう。

4-2.年会費と還元率のバランスが会社に合っているか

年会費と付帯サービスのバランスを見ると同時に、年会費と還元率のバランスが合っているかもチェックしましょう。

一般的に法人カードでは、利用した金額に応じてポイントの還元やキャッシュバックといた特典が付帯していることが多いです。

ポイント還元率だと、一般的には年会費が上がるほど高くなります。法人カードのポイント還元率は平均0.5%~1%で、1.5%だとかなり高還元率です。

年会費と還元率のバランスがとれた法人カードを見つけるためには、法人カードの利用状況をシミュレーションしてみることが大切です。

まずは、法人カードで年間いくらぐらい支払いを行うかを予測しましょう。そして、下表で支払い額とポイント還元率ごとに貯まるポイントを見て、適切なバランスを確認してください。

【1年間で貯まるポイント|年間の支払い額・ポイント還元率ごと】

※ポイントは1pt=1円で利用できるケースが多いので、キャッシュバックの場合も上記表を参考にしてください。

年会費と1年間で貯められるポイントがあまり離れないようにすると、金銭的な損は小さいでしょう。

4-3.利用限度額は2カ月分の支出をカバーできるか

利用限度額は2カ月分の支出をカバーできるカードを選びましょう。

限度額を超えてしまうと、リセットされるまで法人カードによる決済はできません。ほかの方法で支払うことになるので、経理の手間が増えてしまいます。

ここで気を付けなければいけないのが、クレジットカードの場合は「利用限度額は、前月利用分の引き落としが終わらないとリセットされない」という点です。

つまり、200万円が限度額の法人カードで、前月150万円も支払いに利用した場合、引落が完了するまでは50万円しか利用できません。

このような限度額の仕組みをふまえ、ゆとりを持って利用するためには、支出2カ月分以上をカバーできる法人カードを選ぶことが重要です。

4-4.設立間もないなら創業期でも発行可能か

設立間もない会社なら、創業期でも発行可能なカードを選ぶ必要があります。

2-2-2.審査に通らない場合もあるでもお伝えしたとおり、法人カードの審査では、会社の財務状況と設立年数も審査対象になります。

そのため、設立したばかりで事業実績の少ない会社だと、審査で断られてしまうことが少なくありません。

設立間もない会社の場合は、下記いずれかの方法で法人カードを申し込むようにしましょう。

【設立間もない会社が法人カードを作成する方法】・審査対象が代表者のみの法人カードに申し込む

設立間もない会社は、まず上記の方法でカードを選ぶことが先決です。実績を積み、申し込めるカードの選択肢が増えてから、会社に合った1枚を選ぶようにしましょう。

与信審査が不安な方は、次章5.【与信審査が不安な方は】デビットカードという選択肢も!もご参照ください。

4-5.発行までの期間が短いか

法人カードを早く導入したい場合は、発行までの期間が短いことも重要です。

法人カードは、個人カードよりも発行までの期間が長くなる傾向があります。早いところで1週間、遅ければ1カ月近くかかるところもあるでしょう。

大きな支払いを控えている場合は、何週間も待てないですよね。法人カードが届くまでは、経理業務の効率化も進められません。

カード選びの際は、発行までの目安期間も忘れないようにしましょう。

また、発行をスムーズに進めるためには、必要書類を不備なく提出することも大切です。

5.【与信審査が不安な方は】ビジネスデビットカードという選択肢も!

2-2-2.審査に通らない場合もあるで説明したように、一般的には法人カードは個人カードよりも審査項目が多く、審査も厳しい傾向にあります。

創業したばかりで会社の信用がない状態でクレジットカードを作れるか不安な方は、ビジネスデビットカードという選択肢もおすすめです。

デビットカードは、支払いをすると同時に、口座から利用額が引き落とされる仕組みのカードです。

デビットカードには、下記4つのメリットがあります。

【デビットカードのメリット4つ】2.紐づいている法人口座から即時引き落としがかかるため、使いすぎない

3.法人口座の残高の範囲内で利用できるのでクレジットカードの限度額よりも高い場合もある

4.利用状況が即時反映されるため、経費管理が簡単に行える

5-1.与信審査不要で発行できる

デビットカードは、与信枠がなく口座残高までしか利用できないため、原則、審査なしで発行可能です。

とはいえ、デビットカードはどこの銀行でも作れるわけではなく、作れる銀行は限られています。デビットカードが欲しい場合は、前提として、デビットカードが作れる銀行の法人口座を持っている必要があります。

(※法人口座の開設には審査があります)

5-2. 紐づいている法人口座から即時引き落としがかかるため、使いすぎない

デビットカードの支払いは、「即時払い」です。デビットカードを利用したら、原則、リアルタイムで法人口座からお金が引き落とされます。

クレジットカードのように、「後払い」ではなく、分割払いやキャッシングの機能もありません。

口座の残高より即時に引き落としがされ、かつ利用状況が即時法人口座に反映されるため、過剰支出を防ぐことができます。

5-3.法人口座の残高の範囲内で利用できるのでクレジットカードの限度額よりも高い場合もある

5-2.紐づいている法人口座から即時引き落としがかかるため、利用状況が即時反映されるでも解説したように、デビットカードは、法人口座の残高の範囲内で利用ができるので法人口座の残高以上の金額を使うことはできません。

ですが、創業したばかりの場合は法人クレジットカードが作れたとしても利用限度額が少ない場合もあります。

4-3.利用限度額は2カ月分の支出をカバーできるかでも解説しましたが、クレジットカードの場合は引き落としが完了するまでは限度額が戻りません。

一方でデビットカードの場合は、原則法人口座の残高の範囲内で利用できるため、限度額を気にせずに利用できます。

もちろん、デビットカードにも安全に利用するために限度額を設けているカードが多いので、クレジットカード同様、安心して利用できます。

5-4.利用状況が即時反映されるため、経費管理が簡単に行える

デビットカードは、法人口座の枠内に限った利用で、原則即時引き落とされるため、現金と同じ感覚で使えます。

また、利用明細も原則、即時法人口座に反映されるので経費の追跡が容易になります。

後払いのクレジットカードだと、明細の到着が遅く、月内に計上するべき支払いが漏れてしまったということも考えられますが、取引がリアルタイムで反映されるデビットカードではそのようなことは起きません。

6. 最大1.0%の脅威の還元率!ビジネスデビットカードならGMOあおぞらネット銀行がおすすめ!

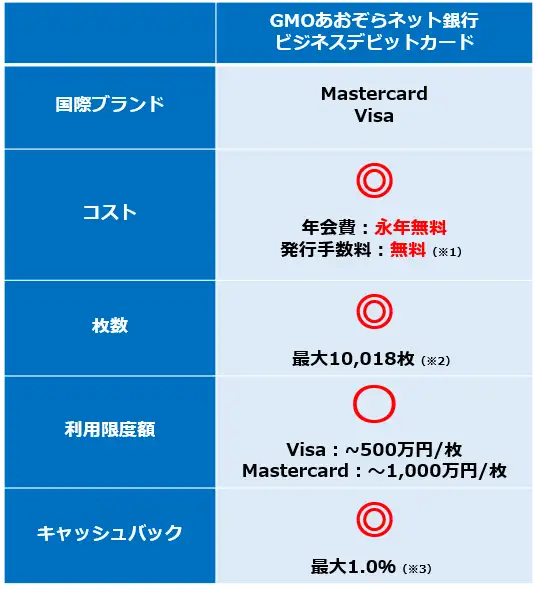

デビットカードは、複数の銀行で発行できますが、ここではGMOあおぞらネット銀行のビジネスデビットカードをご紹介します。

なお、追加口座の開設には、当社所定の審査がございます。

※2 デビット付キャッシュカード(最大20枚)とサブカード(最大9,998枚)の合計枚数です。サブカードの利用には申込が必要です。ご注意ください。

なお、サブカードのカードタイプを発行する場合は1,100円(税込)/枚がかかります。(カードレスタイプは無料で発行いただけます。)

※3 税金や公共料金など一部キャッシュバック率が異なる利用先がございます。キャッシュバック率の詳細はこちら

表からも分かるとおり、GMOあおぞらネット銀行のビジネスデビットカードは多くのメリットがあります。

実際にGMOあおぞらネット銀行のビジネスデビットカードを利用している方のお声も紹介します。

| 【GMOあおぞらネット銀行ビジネスデビットカードご利用事例】 |

|---|

「クレジットカード会社からもお墨付き!驚異の還元率に大満足」

“利用して良かった点は、なんといっても海外加盟店の利用で最大1.5%キャッシュバックされる驚異の還元率を受けられることです。 海外加盟店利用で還元率1.5%はほかのカードでは考えられない驚異的な還元率であり、付き合いのあるクレジットカード会社の担当者からも「GMOあおぞらネット銀行のMastercardビジネスデビットカードを使った方がおトク」とお墨付きをもらったほどです。 会社としてキャッシュフローは遅ければ遅いほど良いに越したことはありません。ですが、その考えを覆すほど、GMOあおぞらネット銀行のMastercardビジネスデビットカードの海外加盟店利用で最大1.5%キャッシュバックはおトクと感じており、経費削減におおいに貢献しています。” ※常設プログラム名:Mastercardビジネスデビットカード「海外加盟店」利用1.5%キャッシュバック |

GMOあおぞらネット銀行のビジネスデビットカードは好条件であることは間違いありません。

ぜひ検討してみてくださいね。

まとめ

最後に、本文のポイントを振り返りましょう。

法人カードとはビジネスに利用するために発行されるビジネスカード(クレジットカードやデビットカード)で、個人カードとは下表のような違いがあります。

【法人カードと個人カードの違い】

会社を経営する場合は、法人カードを早めに作るべきです。

法人カードを持つことで、下記のとおり経営をスムーズに進められるようになるでしょう。

【法人カードは早めに作るべき4つの理由】2.キャッシュフロー管理を適切にすることで事業拡大に向けて体制を整えられるから

3.経費削減につながるから

4.緊急時の資金確保

法人カードには、さまざまな種類があるので、ビジネスに役立てるためには、会社に合った1枚を選ぶことが重要です。選び方は下記を参考にしてください。

【法人カードの選び方】2.年会費と還元率のバランスが会社に合っているか

3.利用限度額は2ヶ月分の支出をカバーできるか

4.設立間もないなら創業期でも発行可能か

5.発行までの期間が短いか

なお、創業したばかりで与信審査に不安がある場合は、ビジネスデビットカードという選択肢もおすすめです。

以上、法人カードをビジネスに生かすことに、本記事が役立てば幸いです。

※ 本コラムは2024年11月8日現在の情報に基づいて執筆したものです。

※ 当社広告部分を除く本コラムの内容は執筆者個人の見解です 。