「法人口座の開設は難しいって聞くけど、実際どうなの?」

「法人口座の開設審査に通過するには何をすればいいの?」

一般的には、法人口座開設の審査は個人口座と比較すると厳しい傾向にあります。

だからこそ「法人口座の開設は簡単ではない」という自覚を持ち、入念な調査と準備を行うべきです。

審査に通るためのポイントを押さえて、十分な準備を整えれば、通過する確率を上げられますよ。

各金融機関によって審査基準は異なりますし、公表はされておりません。

ですが、すべての金融機関に共通して、審査で重視される点は主に下記3点です。

・事業内容は明確かつ詳細か ⇒ 【対策】どこの誰が見ても分かる事業内容

・資本金額は相場以上か ⇒ 【対策】株式会社は最低100万円、合同会社は最低50万円の資本金

これらの内容を意識して、書類を作成し、面談に臨めば、審査に通る可能性は十分あります。

| この記事で分かること |

|---|

|

●【審査ポイントから比較】法人口座開設の審査に通りやすい人とは? ●落ちやすい条件に当てはまる場合でも、審査に通る対処法 ●法人口座開設の審査に通る確率を上げる、5つのアクション ●とにかく審査に通過したいなら、おすすめはネット銀行 |

事前準備を整えておけば、審査に通るのは難しいことではありません。

記事の内容を参考に、自社に合った準備を進めていきましょう。

目次

1.【2024年現在】法人口座開設の審査ハードルは高い

法人口座を開設するための審査は個人口座と比較すると厳しい傾向にあります。

インターネット上の口コミや体験談を見ても、審査に落ちている経営者は少なくありません。

※イメージ

※イメージ

法人口座は審査が厳格に行われ、その結果、開設を断られるケースも少なくありません。

審査が厳しいことの大きな理由は、法人口座が不正に利用されることを防ぐためです。

近年、振り込め詐欺をはじめ、還付金詐欺、フィッシング詐欺など、金融犯罪が横行しています。

また、銀行口座の売買、マネー・ローンダリング、口座の不正利用など、色々なところで銀行口座が狙われています。

※マネー・ローンダリングとは、犯罪で得た資金の送金を転々と繰り返し、出所や所有者を分からないようにする行為です。

法人名義の口座開設が厳しくなった理由は、口座がテロ等の犯罪資金のローンダリングに利用される恐れがあることが1つ挙げられます。

マネー・ローンダリングやテロリストへの資金供給を防ぐ対策の基準を作る国際組織であるFATF(Financial Action Task Force)をはじめ、世界規模で犯罪資金に対する規制が強化されています。

このような流れを受けて銀行口座を作成する際には、審査が厳重かつ、慎重に行われています。

参考:マネー・ローンダリング及びテロ資金供与対策の現状と課題-金融庁

| そもそも法人口座を作る必要はある?法人口座を作ると得られるメリット4つ |

|---|

実は、法人口座の開設は、法的に定められている義務行為ではありません。 そのため「作りたくない」「作る必要を感じない」場合には、開設しなくてもOKです。 しかし、法人口座を作ると、会社経営に直結するさまざまなメリットが得られます。 もし、下記のようなメリットを享受したいと思うのならば、法人口座を作るべきでしょう。 メリット1:お金の管理がしやすくなる メリット2:法人向けのプランやサービスが豊富に用意されている メリット3:社会的信用が高められる メリット4:.融資を受けやすくなる |

2.法人口座開設の審査で重視される3つのポイント

法人口座開設の審査基準は、各金融機関によって異なりますが、審査で重視されるポイントには、共通点があります。

今回紹介する、審査で重視されるポイントは、下記3つです。

・事業内容は明確かつ詳細か

・資本金額は相場以上か

これらのポイントを意識して審査に臨めば、審査に通りやすくなるでしょう。

ここからは、ポイントの詳しい内容を、1つずつ解説していきます。

2-1.会社の実態はあるか

1つ目の審査のポイントは、「会社の実態はあるか」です。

前述したとおり、金融機関は法人口座を不正利用されないように、厳しい審査をしています。

そのためにまずは、そもそも本当に実在する会社なのか、不審な点はないかを調べます。

具体的には、下記のような点について、詳しくチェックします。

・登録住所はレンタルオフィス(バーチャルオフィス)ではないか

・固定電話の番号はあるか

・公式Webサイトはあるか

どの項目も、会社の実態の有無にかかわる内容です。実際には問題がなくても「怪しい」と思われてしまうと、審査に通らない可能性があります。

住所が実在しないと分かれば、審査に通ることはまずありません。

ほかにも、レンタルオフィスやバーチャルオフィスだと審査のハードルが上がる金融機関もあります。詳しくは「3-2.レンタルオフィスやバーチャルオフィスの住所を使っているか」で解説します。

また、固定電話や公式Webサイトの有無も、会社の実態を確認する要素となる場合もあります。詳しくは「3-3.会社に固定電話やWebサイトはあるか」で解説するので、参考にしてくださいね。

2-2.事業内容は明確かつ詳細か

2つ目の審査のポイントは、「事業内容は明確かつ詳細か」です。

このポイントは、会社の実態の有無と同じくらい重要視されます。

もし、事業内容の書き方が下記のような場合、実際には問題がない事業であっても「怪しい」「当行の法人口座開設を認められない」と思われてしまう可能性があります。

・専門的過ぎて、どんな事業なのかが伝わらない

・取り組んでいる事業が多すぎて、会社の規模や資金にそぐわない

事業内容は、どこの誰が見ても、何をしている会社なのか分かるように書くようにしてください。自分が理解している事業の内容について、相手は知識がゼロなのだという意識を持ちましょう。

「よく分からない」という感想は、不信感につながってしまう可能性があります。

事業内容はメイン事業を中心に、分かりやすく記載しましょう。

事業内容の書き方については、「3-5.事業内容の書き方はどうか」で、より詳しく解説します。

2-3.資本金額は相場以上か

3つ目の審査のポイントは、「資本金は相場以上か」です。

会社の資本金は1円から設定できますが、実際には1円の資本金では、金融機関の信用を得られない場合もあります。

目安の資本金額は、下記のとおりです。

合同会社 ⇒ 最低50万円

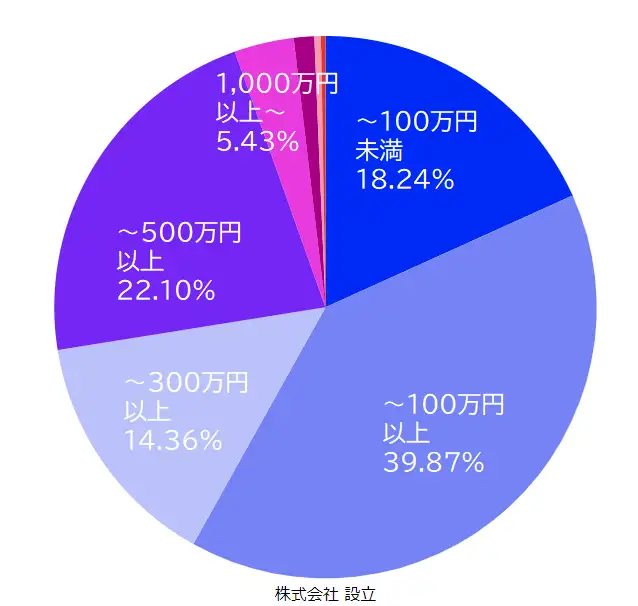

下記に挙げている円グラフは、2023年に新設した会社の、資本金の割合を示したものです。

株式会社では資本金100~300万円の企業が最も多く、300万円以下の企業が全体の過半数(58%)を占めています。

▼株式会社の資本金(2023年)

参考:政府統計の総合窓口「登記統計 商業・法人商業・法人登記(年計表) 登記の種類別・資本金階級別 会社の資本金の額の変動の件数及び金額」

もちろん、資本金額が平均以下だからといって、審査に通らないというわけではありません。少なくとも、平均的な資本金額を用意することで、審査における信頼性を上げることができます。

対処法など、詳しくは「3-6.資本金額は相場以上か」で解説しているので、こちらも参考にしてくださいね。

3.【審査ポイントから比較】法人口座開設の審査に通りやすい人とは?

ここからは「2.法人口座開設の審査で重視される3つのポイント」で解説したポイントをリアルにイメージできるように、下記7つのチェック項目ごとに、審査に通るためのポイントを探っていきます。

2.バーチャルオフィスやレンタルオフィスの住所を使っていないか

3.会社に固定電話やWebサイトはあるか

4.過去の実績が示せるか

5.事業内容の書き方はどうか

6.資本金額は相場以上か

7.金融機関の選択は誤っていないか

もし審査に落ちやすい共通点に当てはまっていても、審査落ちを回避するための対策は可能です。

対処法についても併せて解説していくので、参考にしてくださいね。

3-1.申請に使う会社の住所に問題がないか

1つ目のチェック項目は、申請に使う会社の住所に問題がないことです。

法人口座の開設を申請する書類に、下記のような問題があるかどうかチェックしましょう。

✖ 書類上と、実際に事業を行っている住所が異なる

申請書類の住所が正しくないと、相手に不信感を与えてしまい、審査に落ちる原因となりかねません。

記載漏れや間違いがないよう、十分注意して、書類を作成しましょう。

また、自社の本社所在地から、法人口座の審査を受ける金融機関までの距離が遠い場合、あまり良くない印象を与えてしまう場合もあります。何か事情があるのではないかと勘ぐられてしまう可能性があるからです。

その金融機関でなければならない、特別な理由や事情がある場合には、説明できるように準備しておきましょう。

3-2.バーチャルオフィスやレンタルオフィスの住所を使っているか

2つ目のチェック項目は、バーチャルオフィスやレンタルオフィスやシェアオフィスなどの住所を使っていることです。

実際には、会社の住所がバーチャルオフィスやレンタルオフィスだからといって、審査に落ちてしまうわけではありません。

ただ申込する金融機関によってはバーチャルオフィスやレンタルオフィスだと、そもそも申し込めない場合もありますので、申込する前に金融機関のWebサイト等で確認しましょう。

バーチャルオフィスでも法人口座は開設可能!審査通過率を上げる方法

3-3.会社に固定電話やWebサイトはあるか

3つ目のチェック項目は、会社に固定電話やWebサイトがあることです。

「2-1.会社の実態はあるか」でも述べたとおり、固定電話や公式Webサイトの有無も、会社の実態を確認するための要素としてプラスに働く場合もあります。

申込する金融機関によっては携帯電話ではNGの場合もあります。

もし会社に固定電話やWebサイトがなく、少しでも審査に通る可能性を上げたいのであれば、新たに電話を引いたり、Webサイトを作成したりすることを検討してもいいでしょう。

ただし、固定電話を引くのには、下記のようなコストがかかります。

・回線を新設するために、数万円ほどの工事が必要となる場合がある

・月々数千円のランニングコストがかかる

法人口座を作るためだけに、これほどのコストをかけるのは、あまり効率的とはいえません。

そこでおすすめなのが、Webサイトの作成です。作成するのに多少の手間と時間はかかりますが、金融機関に自社を売り込むプレゼンを行うような気持ちで、作ってみてはいかがでしょうか。

経営者の体験談などを見ると、最近では法人口座開設の際に、会社の公式Webサイトの提示を求められるケースが増えており、固定電話よりも説得力のある資料となりつつあることが分かります。

※イメージ

※イメージ

Webサイトは法人口座の審査に使えるだけでなく、将来的に、取引先や顧客の開拓のツールとしても活用できます。

作っておいて損はないので、この機会に挑戦してみてはいかがでしょうか。

3-4.過去の実績は示せるか

4つ目のチェック項目は、過去の実績が示せることです。

今回起業する会社と同じ事業内容で、過去に実績がある場合には、資料などで確実に伝えましょう。

過去の実績が示せると、会社の成功確率や将来性が伝わり、明確に会社の安定性をアピールできます。

実績を示すには、下記のような資料が有効です。金融機関によっては、法人成りする前の、フリーランスや個人事業主として活動していた時期のものでも、事業内容が同じなら問題ない場合もあります。

・請求書や領収書

・取引先リスト

実績を示すための資料については、「4-3.【面談前】実績証明になる書類を用意する」で詳しく解説しています。こちらも併せて参考にしてくださいね。

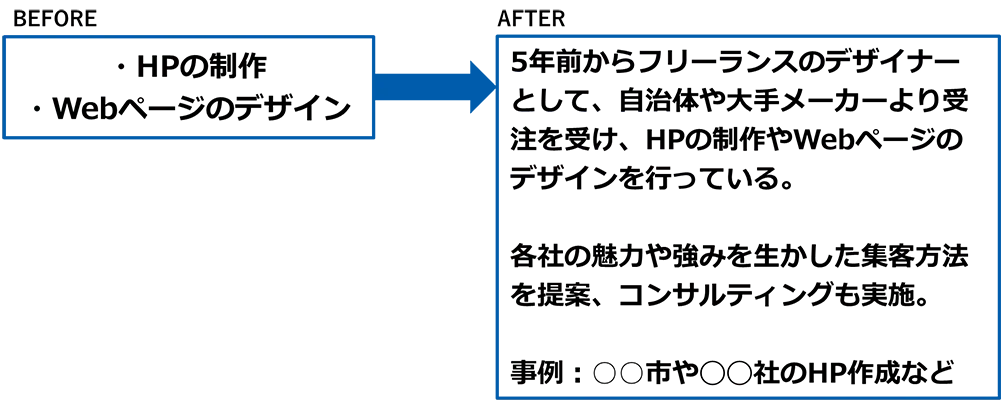

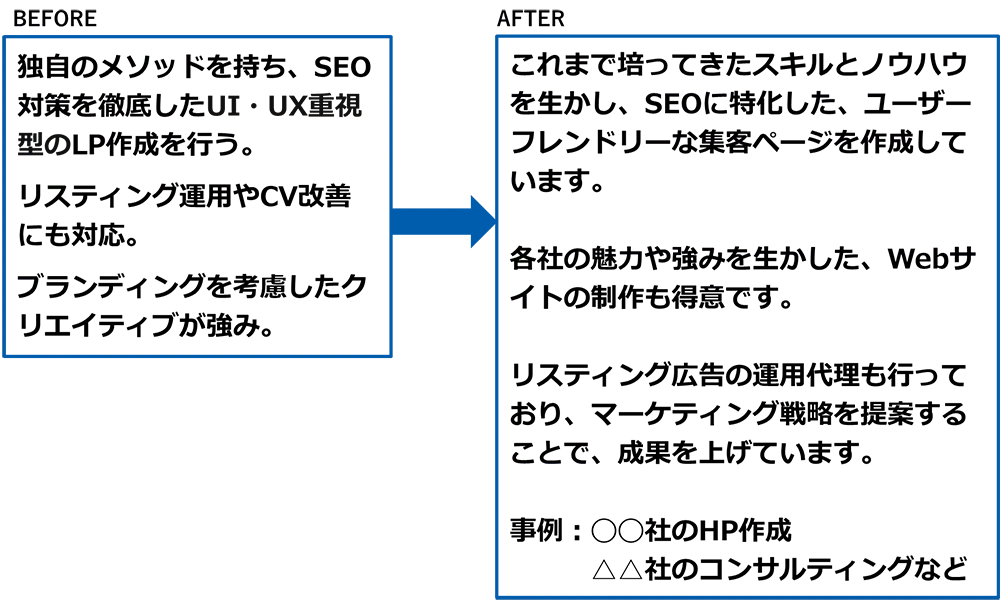

3-5.事業内容の書き方はどうか

5つ目のチェック項目は、事業内容の書き方です。

事業内容が相手に伝わらないと、不信感を与え、審査に通らない可能性が上がってしまいます。

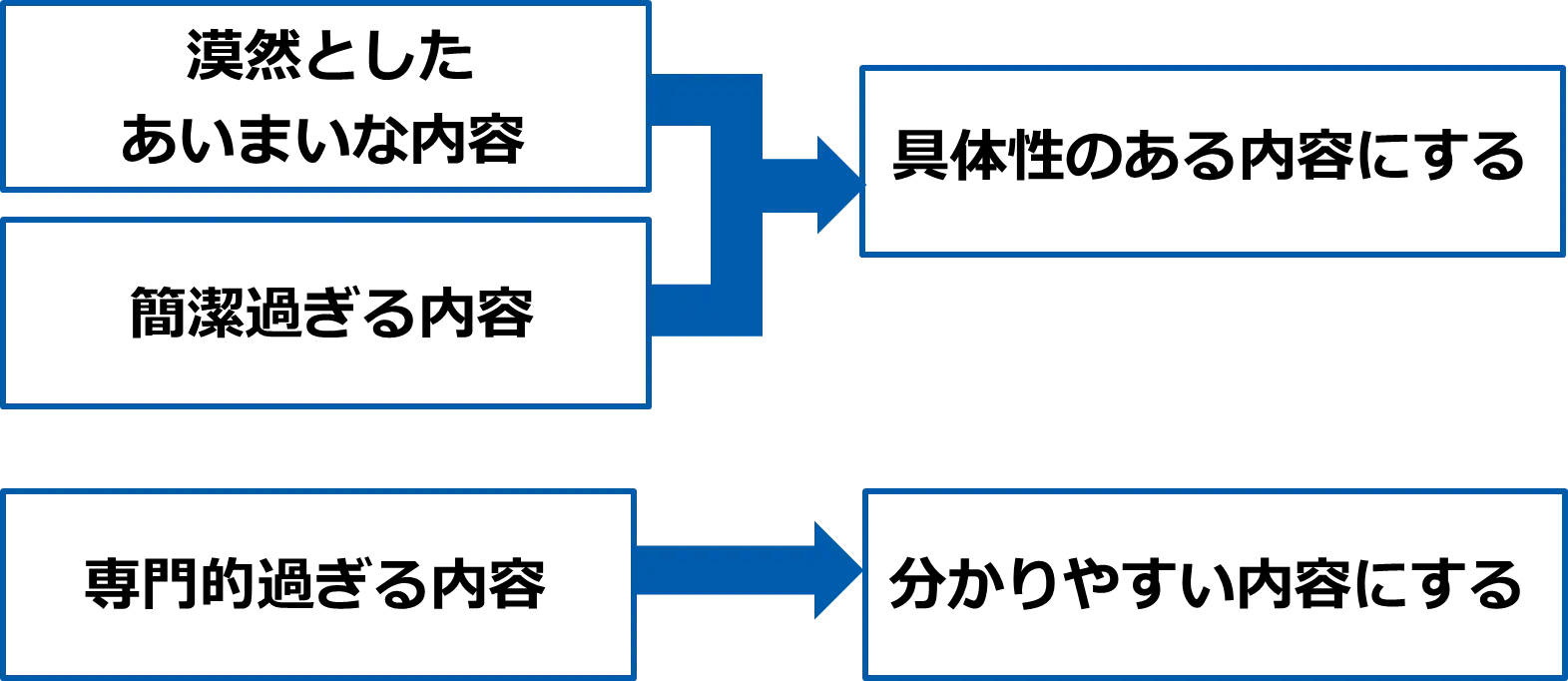

相手に伝わりにくい申請書類には、下記のような問題点があると考えられます。

・簡潔過ぎて、どんな事業なのかが分からない

・専門的過ぎて、どんな事業なのかが伝わらない

そこで、それぞれ下記のように書き換える必要があります。

例えば、Web制作会社の事業内容を説明する場合には、下記のような書換えが理想的です。

簡潔過ぎて、あいまいな事業内容に、具体性を加えることで、伝わりやすい内容になりました。

専門用語が多く、素人には難解な事業内容を、単語に言い換えるなどして全体的にかみ砕いた表現にし、初めて見る人にも理解できるように修正しました。

事業内容は、審査を行うために書類を確認する金融機関の担当者を思い浮かべ、「伝えたい」という誠意を持って書きましょう。

そうすれば、事業内容を把握してもらいやすくなり、審査に通る可能性も上げられるでしょう。

3-6.資本金額は相場以上か

6つ目のチェック項目は、資本金額は相場以上かどうかです。

資本金が相場より少ないと、本当に将来性はあるのか、見通しが甘いのではないかと、金融機関に不信感を持たれてしまうリスクがあります。

「2-3.資本金額は相場以上か」でも述べたように、現在の法律では資本金1円から株式会社を設立できます。しかし、特殊な例でない限り、1円の資本金で会社を設立するのは現実的ではありません。

基本的には、下記に挙げる、資本金の相場に見合った資本金を準備すべきです。

合同会社 ⇒ 最低50万円

相場額より低い資本金で起業した場合、法人口座が開設しにくいだけでなく、ほかにも下記のようなデメリットが発生する可能性があります。

| 相場額より低い資本金で起業したときのデメリット |

|---|

| ・社会的信用が得られにくい ・資金調達(融資)が難しい ・取引先(クライアント)が見つからない ・許認可の取得が不利になる可能性がある |

一番の問題点は、社会的信用が得られにくい点です。法人口座開設の審査に通りにくくなってしまうのは、信用性を実際よりも低く判定されてしまうためです。

事業内容に見合わない、事業継続が可能なだけの資本金がなければ、「問題のない会社なのか」「将来性はあるのか」といった点で、不審がられてしまうでしょう。

結果として、資金調達や取引先の開拓、許認可の取得までもが、難しくなってしまう可能性もあります。

もちろん、相場より少ない資本金額でも、口座開設審査に通過する可能性はゼロではありません。ですが、相場と同等くらい用意をしておいた方が無難と言えます。

3-7.金融機関の選択は誤っていないか

7つ目のチェック項目は、申込する金融機関の選択を誤っていないかです。

自社に合った金融機関が選べれば、審査に通る可能性をグッと上げられます。

日本の金融機関は、主に下記4種類に分けられ、それぞれメインとなる客層が異なる傾向にあります。

| 銀行の種類 | メインとなる客層(法人) |

|---|---|

| (1)メガバンク(都市銀行) | 上場企業や大手企業、地元の有力企業 |

| (2)地方銀行 | 地元の大手企業や中小企業 |

| (3)信用金庫・信用組合 | 地元の中小企業や地域住民(組合員に限る) |

| (4)ネット銀行 | 中小企業やスタートアップ |

金融機関は明確に客層を限定しているわけではありませんので、小さな規模の会社やスタートアップでも、メガバンクの審査を受けることは可能です。

自社の予算規模や事業内容、将来性などを考慮したうえで、どの銀行と取引するのにふさわしいのか、ある程度の見極めが必要です。

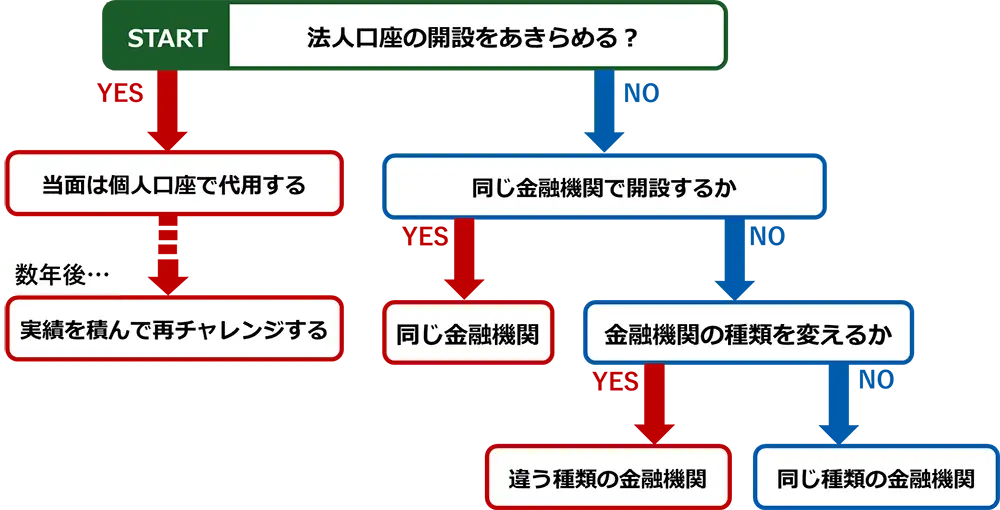

| チャートで分かる!法人口座の審査に落ちた後に取るべき選択 |

|---|

法人口座の審査に落ちた場合、次にどんな選択肢が残っているのでしょうか。 どのような選択をすべきか迷っているのなら、下記のチャートで、次に取るべき選択を検討してみましょう。

【開設をあきらめる場合】 既に何度か審査落ちをしていて、一旦あきらめる場合、当面は個人口座で代用することになります。審査に落ちた原因が実績のなさにあるのなら、数年後に実績を積んで再チャレンジするといいでしょう。 【開設をあきらめない場合】 一度落ちた金融機関に再挑戦するという選択もありますが、一度落ちて、すぐにまた審査を受けても、望みはかなり薄いと考えられます。 もし審査を受けるのであれば、メガバンク・ネット銀行等の種類は同じでも違う金融機関にするか、思い切って違う種類の金融機関の審査を受けてみましょう。 |

4.法人口座の審査通過の確率を上げる5つのアクション

法人口座を開設するためには、審査に通過するためにも入念に準備をするのがベストです。

次は、法人口座の審査通過の確率を少しでも上げるための、5つのアクションを解説します。

2.【申請前】審査に通る可能性の高そうな金融機関を選ぶ

3.【面談前】実績証明になる書類を用意する

4.【面談前】プレゼンのつもりで話す内容を準備する

5.【面談時】身なりを整え、熱意を示す

審査を甘くみて、何も用意せずに丸腰で審査を受けるのは危険です。

落ちてから、自分の準備不足を後悔することになるでしょう。

審査を受けるからには、通過して、無事に法人口座を開設したいですよね。それなら、通るためにできる努力や工夫はすべてしてから、審査に臨むようにしましょう。

4-1.【申請前】自社に合った金融機関を選ぶ

審査通過の確率を上げる1つ目のアクションは、自社に合った金融機関を選ぶことです。

自社の規模や事業内容、将来の方向性に合った金融機関を選べば、審査通過の可能性を上げられます。

まずは自社の所在地から、あまり遠くない場所にある金融機関を5つ前後ピックアップして、比較します。

それぞれの金融機関のWebサイトなどで、特長や強み、法人向けの融資やサービスの内容などを調べると、各条件が比較しやすく、自社に合った金融機関を見極めやすくなりますよ。

下記の表は金融機関の種類別に、主な特長をまとめたものになります。金融機関選びに参考にしてください。

※2024年11月GMOあおぞらネット銀行調べ

※各社によって傾向は異なります

もし、起業したばかりなどで、あまり実績がないのなら、審査ハードルの高い都市銀行は避けましょう。都市銀行を選ぶのは、下記のように特別な理由があるか、ある程度実績を積んでからの方が安全です。

【都市銀行でなければならない理由】・1年以内に大口の融資を受ける予定がある

・大口の融資を継続的に受ける可能性が高い

融資を受けたり、経営の相談がしたいなら、全体として距離感やバランスのいい地方銀行、地域に根差した会社を目指したいなら、信用金庫を選びましょう。

金融機関の種類にこだわりがなく、融資を受ける予定がないのなら、コスパが良く、スピード感に優れたネット銀行がおすすめです。

4-2.【申請前】審査に通る可能性の高そうな金融機関を選ぶ

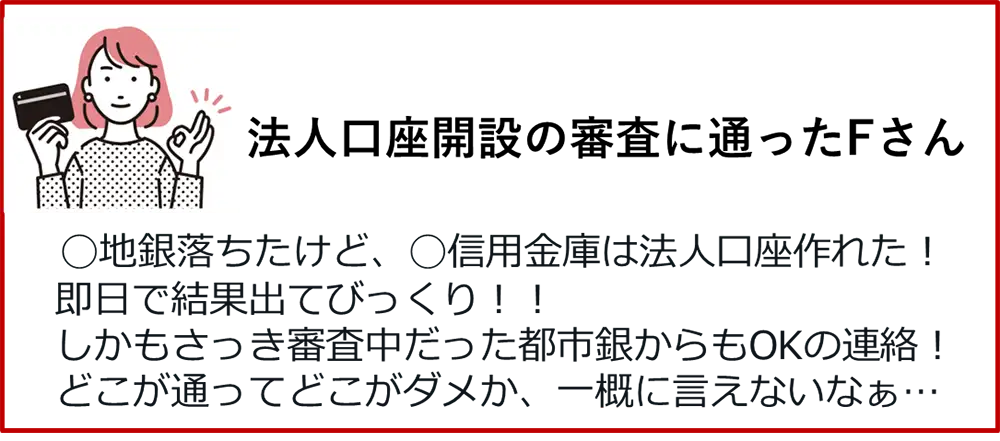

審査通過の確率を上げる2つ目のアクションは、審査に通る可能性の高そうな金融機関を選ぶことです。

「4-1.【申請前】自社に合った金融機関の審査を受ける」で紹介したような金融機関の条件に、特にこだわりがないなら、審査に通りそうかどうかを第一条件にして、金融機関を選びましょう。

審査に通る可能性が高そうな金融機関を5つほど選び、優先順位をつけたら、順番に審査を受けていく方法がおすすめです。

審査の対応が気になる方は、法人口座の開設審査を受けた人の口コミや体験談を事前にチェックしてもいいでしょう。

ご自身が審査を受ける金融機関名と、「審査」というキーワードを組み合わせて、インターネットやSNSで検索すると、口コミや体験談がヒットしやすいですよ。

※イメージ

※イメージ

生の声から、下記のような傾向が分かり、審査を受ける際の参考になります。

・どんな人が審査に落ちているか

・何の書類を提出すると効果的か

・面談ではどんなことを聞かれるか

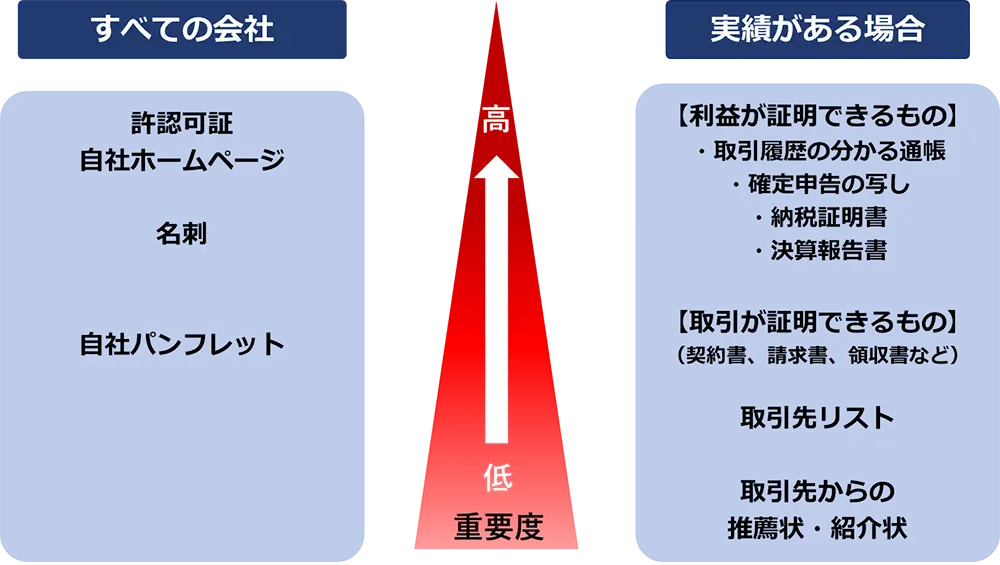

4-3.【面談前】実績証明になる書類を用意する

審査通過の確率を上げる3つ目のアクションは、実績証明になる書類を用意することです。

これが最も重要なポイントとなるので、しっかり押さえておきましょう。

金融機関で法人口座を開設するためには、基本的に下記の書類が必要となります。

| 法人口座の開設【基本的な必要書類リスト】 |

|---|

| ▼会社(法人)に関する書類 ・登記事項証明書(履歴事項全部証明書など) ・法人の印鑑 ・法人の印鑑登録証明書 ・本店の登記簿謄本または賃貸借契約書 ▼手続き者(代表者・担当者)に関する書類 ▼法的に必要とされる書類 |

※申込する金融機関によって異なりますので申込する前に各金融機関のWebサイトで確認してください。

しかし、これさえ完ぺきにそろえれば、審査に通るわけではありません。

審査に通るためには、会社の信用性を上げるために、追加でさまざまな書類を用意する必要があります。

下記の図は、重要度の高い順に、用意すると有利になる書類を示したものです。

すべての会社に共通して、用意しておくといい書類は、下記3点です。

| すべての会社で用意すべき書類 |

|---|

| ・許認可証 ・自社Webサイト ・自社パンフレット |

前述したとおり、最近は自社Webサイトの有無や内容を、審査で重視する傾向にあります。

Webサイトは自分でも作れるので、審査通過率を上げるために、ぜひ挑戦したいところです。

既に実績がある場合には、下記の書類を用意しましょう。

| 実績がある会社が用意すべき書類 |

|---|

|

▼利益が証明できるもの ・取引履歴の分かる通帳 ・確定申告の写し ・納税証明書 ・決算報告書 ▼取引が証明できるもの ・契約書 ・請求書 ・領収書 ・取引先リスト ・取引先からの推薦状・紹介状 |

実績がある場合、過去の取引や取引先、顧客がいることを証明できると、信用性が高くなります。

取引先からの推薦状や紹介状も効果的です。懇意にしている取引先や顧客がいる場合には、お願いしてみるといいでしょう。

4-4.【面談前】プレゼンのつもりで話す内容を準備する

審査通過の確率を上げる4つ目のアクションは、プレゼンのつもりで話す内容を準備することです。

他社や顧客に自社のプレゼンをする、営業をかけるのと同等の熱量で、万全の準備を整えましょう。

実際に面談で話すのは、下記のような内容です。

・会社の事業内容の概要

・事業を行う目的

・事業計画の概要

・法人口座を開設する目的

・面談を受けた銀行を選んだ理由

少なくともこれらの項目については、どう答えるかを考え、要点をまとめて、頭に入れておきましょう。

会社のアピールポイントや今後の目標、将来像なども伝えられると、より良い印象が与えられますよ。

Web面談の場合には、要点をまとめたメモを用意して、手元に置いておいてもいいでしょう。

4-5.【面談時】身なりを整え、熱意を示す

審査通過の確率を上げる5つ目のアクションは、身なりを整え、熱意を示すことです。

実際、服装、身なりで、人の印象は良くも悪くもガラリと変わります。面談相手は、自分を「信用していい人物かどうか」見極めようとしてくることを忘れないでください。

5.創業期ならネット銀行がおすすめ!ネット銀行独自の3つの強み

もし法人口座開設の審査に不安があるなら、ネット銀行で口座開設することをおすすめします。

ネット銀行をおすすめするのは、下記3つの強みを持っているからです。

(2)コスパに優れている

(3)場所や時間を選ばずに利用できる

金融機関の種類や特長に特別こだわりがないのであれば、ネット銀行で、手間と時間をかけずに1つ目の法人口座を開設しておくと、便利に使えますよ。

ここからはネット銀行独自の強みについて、1つずつ解説していきます。

5-1.審査ハードルが店舗型銀行(都市銀行や地方銀行、信用金庫等)と比較すると柔軟であり、申込が簡単でスピーディー

ネット銀行1つ目の強みは、店舗型の金融機関と比較すると審査を柔軟に行ってくれることです。

下記は、店舗型銀行とネット銀行の特長を比較した表です。

| ネット銀行 | 店舗型銀行 (都市銀行や地方銀行、信用金庫等) |

|

|---|---|---|

| 審査 | ◎ 店舗型銀行と比較すると柔軟 |

△ やや厳しい |

| 口座開設のスピード | ◎ 速い 最短即日~ |

× 遅い 約1~4週間 |

※2024年11月時点

ネット銀行なら、実績のない創業期の会社にも、柔軟な審査を行っています。

さらに、口座開設のスピードも魅力的です。店舗型銀行は遅いと口座開設完了まで1カ月ほどかかる場合もありますが、ネット銀行の場合は最短即日で審査が完了する銀行もあります。

また、手続を『オンラインで完結』できる銀行が多い点もネット銀行ならではの強みです。忙しい経営者の方々は、面談や法人口座の開設のために営業時間内にわざわざ銀行窓口に出向くことが難しいこともあるでしょう。

ネット銀行なら、最小限の手間と時間で、法人口座の開設が可能です。

申込の簡単さ、口座開設のスピード感の両立が可能なのが、ネット銀行の強みでしょう。

5-2.コスパに優れている

ネット銀行2つ目の強みは、コスパに優れている点です。

コスト面でのメリットとして、具体的には、下記2つが挙げられます。

・ネットバンキングが無料

下記の表は、具体的なコストを示したものです。

| ネット銀行 | 店舗型銀行 | |

|---|---|---|

| 振込手数料 | 129~200円台/件 | 500円前後/件 |

| インターネットバンキング 月額利用料 |

無料 | 2,000~3,000円/月 |

※2024年11月時点

ネット銀行は、振込手数料の相場が、1件につき150~200円台です。店舗型銀行の場合、1件につき500円前後するのが一般的なので、ネット銀行だと、その半分近くに抑えられると分かります。

さらに、ネット銀行では、ネットバンキングの月額利用料は基本的に無料です。

店舗型銀行のネットバンキングを使うには、月に2,000~3,000円ほどの利用料がかかる場合もあります。今後のランニングコストを考えると、なかなか痛い出費ではないでしょうか。

特に会社の創業期初期は、出費が多く、収入も少ない、経済的にシビアな時期です。

身近なところからコスト削減を狙うなら、ネット銀行を選択肢に入れることをおすすめします。

5-3.場所や時間を選ばずに利用できる

ネット銀行3つ目の強みは、使い勝手がいい点です。

ネット銀行は、スマホやPCとネット環境さえあれば、24時間365日いつでも好きなときに使えます。

店舗型銀行や、そのATMを利用する場合、その設置場所まで行き、預金や振込、引出、記帳といった作業を行う必要があります。

銀行は基本的に、平日の日中など、限られた時間しか利用できません。コンビニのATMが使える場合でも、利用できる曜日や時間には制限があり、いつでも自由に使えるわけではなく、手数料もかかる場合もあります。

その点、ネット銀行なら、口座開設と同時にネット上の取引が可能となり、原則24時間365日使えます。

早朝や、一般的に銀行の対応が終わる15時以降でも、入金状況の確認や当日振込の手続きが可能なので、クライアントの要求にも、即座に応えられますよ。

24時間365日、リアルタイムなお金のやり取りができることは、会社のイメージアップにも貢献します。

6.ネット銀行で法人口座を作るならGMOあおぞらネット銀行!

ここまで、下記3つのネット銀行の強みを紹介してきました。

(2)コスパに優れている

(3)場所や時間を選ばずに利用できる

これらの強みを最大に生かせるのが「GMOあおぞらネット銀行」です。

GMOあおぞらネット銀行には、おすすめポイントがそろっています。

GMOあおぞらネット銀行おすすめポイント

①条件を満たせば、最短即日口座開設GMOあおぞらネット銀行では、下記3つの条件さえ満たせば、最短即日で口座を開設できます。

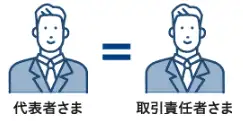

| その1 代表者さま =取引責任者さま |

その2 取引責任者さまの本人確認 いずれか1点 |

その3 スマートフォンで、 お顔と本人確認書類を撮影 |

|---|---|---|

|

|

|

【条件その1】取引責任者さまと代表者さまが同一

【条件その2】取引責任者さまが、特定の本人確認書類を持っている

【条件その3】スマートフォンで、お顔と本人確認書類を撮影できる

<注意事項>

・審査の状況によりお時間がかかる場合がございます。あらかじめご了承ください。

・当社休業日にお申し込みいただいた場合は、当日の口座開設はできませんのであらかじめご了承くださいますようお願いいたします。

・ビジネスデビットカードは当日ご利用いただけません。後日転送不要の簡易書留にてご登録法人住所宛てにお送りいたします。

・当社から送付する郵便物をお受け取りいただけない場合、口座の利用制限やカード・口座解約となる場合がございます。

創業期など、忙しい時期であっても、最小限の手間と時間さえあれば、口座開設が可能です。

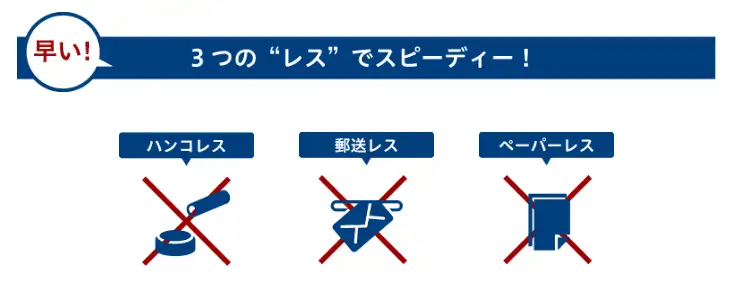

インターネット上で申込、必要書類のアップロードができるので、書類の印刷や捺印、郵送などの事務処理に時間と手間がかかりません。

※取引責任者さまと代表者さまが異なる場合、選択する提出書類によりハンコが必要になります。

口座開設の手続きは、下記3ステップで完結します。

GMOあおぞらネット銀行の振込手数料は、業界最安値水準です。

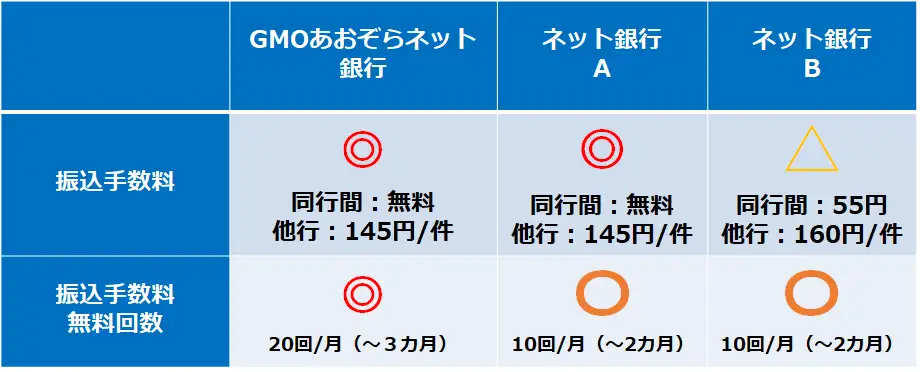

下記は、いくつかのネット銀行の振込手数料を比較した表です。

※2024年11月GMOあおぞらネット銀行調べ

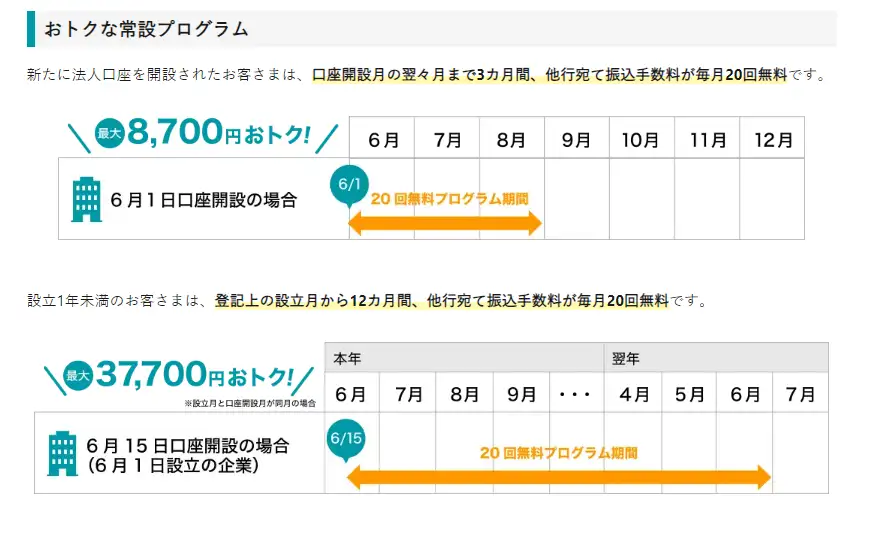

1回あたりの振込手数料に加え、法人口座を開設した際の特典である無料回数と期間も、GMOあおぞらネット銀行が最も良い条件だと分かります。

さらに、設立1年未満の会社の場合には、登記上の設立月から12カ月間、毎月20回の無料回数が付帯されるのでよりお得です。

※2024年11月時点。手数料割引のプログラムや期間限定等のキャンペーン等は除く。

※2024年11月時点。手数料割引のプログラムや期間限定等のキャンペーン等は除く。

③社会保険料・税金等を簡単便利にお支払いができる

GMOあおぞらネット銀行では、Pay-easy(ペイジー)による社会保険料や税金等の支払いが可能です。

2023年4月には、インターネット専業銀行として初めてダイレクト納付にも対応しています。

また、2024年4月より、口座振替による社会保険料・国税の自動支払いが可能になりました。そのほかにも日本政策金融公庫 国民生活事業/中小企業事業の融資金返済、労働保険料など、法人のお客さまからのニーズの高い各種の口座振替に対応しています。

ぜひこの機会にGMOあおぞらネット銀行をご検討してみてはいかがでしょうか。

まとめ

一般的には、法人口座開設の審査は個人口座と比較すると厳しい傾向にあります。

だからこそ「法人口座の開設は簡単ではない」という自覚を持ち、入念な調査と準備を行うべきです。

審査で重視されるのは、下記3つのポイントです。

・事業内容は明確かつ詳細か

・資本金額は相場以上か

これらのポイントを重視すれば、審査に通過しやすくなるでしょう。

※ 本コラムは2024年11月現在の情報に基づいて執筆したものです。

※ 当社広告部分を除く本コラムの内容は執筆者個人の見解です 。