「最初の法人口座開設は信用金庫がいいって聞いたけど、本当のところどうなのか。」

「信用金庫で法人口座開設をしたいけど、どの信用金庫を選べばいいのか、どうすれば開設できるのか知りたい。」

ビジネスを始めるまで信用金庫と関わったことがなく、信用金庫のことをよく知らない人も多いことと思います。

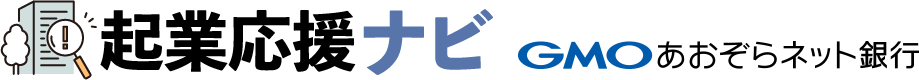

信用金庫とは、中小企業や地域住民のための、協同組織による地域金融機関です。

信用金庫の法人口座の特長・メリット・デメリット・口座開設が向いている会社は下記のとおりです。

上記のとおり、信用金庫は中小企業に寄り添う心強い味方となってくれます。

しかし、すべての中小企業に信用金庫が向いているわけではありません。

本当に信用金庫が会社に合っているかどうか、メリット・デメリットをよく比較検討することが大切です。

| この記事で分かること |

|---|

|

●信用金庫とほかの銀行との違い ●信用金庫の法人口座の特長・メリット・デメリット・向いている会社 ●信用金庫の選び方 ●信用金庫での法人口座開設方法 ●信用金庫での法人口座開設で審査を通過するコツ |

既に信用金庫で法人口座を開設すると決めている場合は、5.信用金庫の選び方から読み進めてください。

本記事を読めば、信用金庫について理解を深め、信用金庫で開設すべきかどうかを決められるようになります。

そして、信用金庫で開設しようと決めた場合は、自社に合った信用金庫を選べて、申込方法から審査通過のコツを知り実践できるようになります。

ぜひ最後まで読んでいってくださいね。

目次

| ネット銀行ならGMOあおぞらネット銀行 |

|---|

|

・振込手数料の無料回数付き ・各種会計ソフトと無料で連携可能 ・国税・社会保険料の口座振替可能 と経営者さまに役に立つサービスが満載です。 |

1.信用金庫の法人口座の特長とは

信用金庫とは、地域住民と地域の中小企業を会員とし、地域の繁栄を図る組織の金融機関です。相互扶助を基本理念とし、会員と地域社会の利益が最優先されます。

一方、銀行は株式会社であり、株主の利益を優先するため、信用金庫とは経営理念も性質も異なります。銀行はその形態の違いなどから、さらに都市銀行・地方銀行・ネット銀行などに分類されます。

【金融機関の種類と特長】| 金融機関 | 特長 | |

|---|---|---|

| 信用金庫 | 中小企業や地域住民のための、協同組織による地域金融機関 | |

| 銀行 | 都市銀行 | 大都市に本店を構え、全国的に支店展開している銀行 |

| 地方銀行 | 地域に根差し、地域経済の発展を目指す銀行 | |

| ネット銀行 | 店舗や専用ATMを持たず、オンライン上で取引を行うインターネット専業銀行 | |

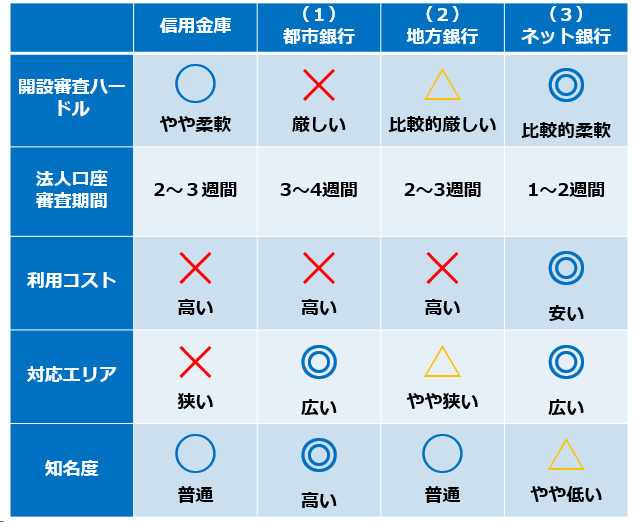

それぞれの金融機関の性質から、法人口座には下記のような特長があります。

【信用金庫の法人口座の特長:銀行との比較】

※2024年8月GMOあおぞらネット銀行調べ

上記5つの項目は、法人口座を開設するうえで重要になってくる項目です。

上表の内容もふまえながら、次章以降で信用金庫への理解をさらに深めていきましょう。

知っておきたい信用金庫と銀行の違い

信用金庫にはほかにも下記のような特長があります。

◎根拠法:信用金庫は信用金庫法、銀行は銀行法に準じます。

◎会員資格:

信用金庫の営業地域にお住まいの方(転入予定の方)・お勤めの方・事業所をお持ちの方およびその役員の方は、会員になることができます。

ただし、個人事業者で常時使用する従業員数が300人を超える場合、また、法人事業者で常時使用する従業員数が300人を超え、かつ資本金が9億円を超える場合には、会員となることができません。

また、会員になるためには出資金(1口50円、最低100口5,000円あるいは200口10,000円以上)が必要です。

出展:信用金庫の制度|(1)会員資格

2.信用金庫で法人口座を開設するメリット4つ

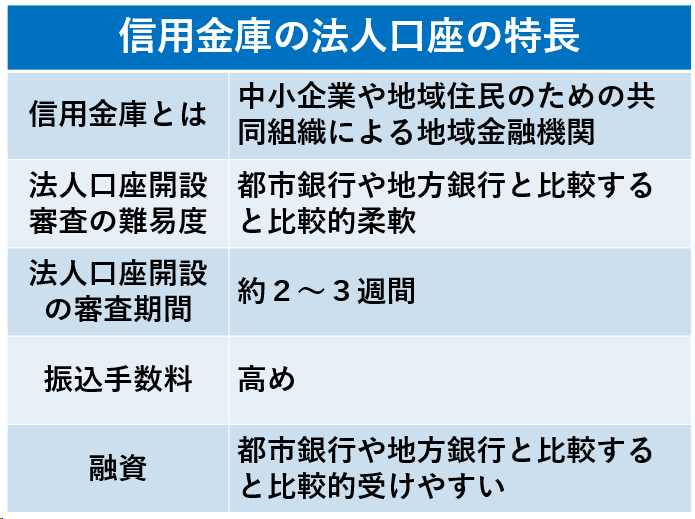

信用金庫での法人口座開設には、下記4つのメリットがあります。

【信用金庫で法人口座を開設するメリット4つ】2.担当者が親身に相談に乗ってくれる

3.ビジネス支援のサポートが手厚い

4.融資を受けやすい

2-1. 都市銀行や地方銀行と比較すると開設審査をやや柔軟に対応してくれる

信用金庫は、都市銀行や地方銀行等の店舗型銀行と比べると法人口座の開設審査をやや柔軟に対応してくれる傾向があります。

信用金庫は、「地域社会の繁栄」や「中小企業の健全な発展」を経営理念とする非営利法人です(出典:一般社団法人全国信用金庫協会「信用金庫のビジョン」)。

地域で頑張ろうとする経営者を応援しようという姿勢であるため、口座開設についても比較的柔軟に対応してくれます。

スムーズに法人口座を開設できれば、その分早く経営体制を整えられ、事業に専念することができるでしょう。

2-2.担当者が親身に相談に乗ってくれる

信用金庫で法人口座を開設すると、担当者がついて親身に相談に乗ってくれることが多いです。

理由は前節と同じく、信用金庫は中小企業の発展を応援することが目的のひとつであるためです。

事業や経営について気軽に担当者に相談することができ、課題解決に向けて一緒に打開策を考えたり、提案をしてくれたりします。

2015年の中小企業庁の調査結果によると、信用金庫は34.5%が月2回以上会社と面談し、ほかの銀行に比べてもっとも頻繁に面談をしていました。(参照:中小企業庁「中小企業の資金調達に関する調査 」)。

社外から経営状況を客観的に見てくれる人がいることは心強いことです。信用金庫は、会社に寄り添い、ビジネスの良きパートナーとなってくれるでしょう。

2-3.ビジネス支援のサポートが手厚い

ビジネス支援の手厚いサポートを受けられるという点も、信用金庫の大きなメリットです。

信用金庫は中小企業支援と地域繁栄のための、さまざまなサービスを提供しています。

地域の情報に精通している強みを生かし、ビジネスに役立つサービスや、会社と地域をつなげる取り組みで、会社の成長をサポートします。

例として信用金庫が展開しているサービスを見てみましょう。

【信用金庫の中小企業へのサポートサービス(一例)】・クラウドファンディング活用支援

・プレスリリース配信サービス

・ビジネスマッチングの機会提供

・商談会開催

・事業承継・M&A個別相談

・セミナー開催

・専門家紹介

・補助金・助成金活用相談

など

※展開サービスは各信用金庫によって異なります。展開サービスについては各信用金庫のWebサイトをご確認ください。

上記のような信用金庫のサービスをうまく活用すれば、経営の課題解決とビジネスのさらなる飛躍につなげることができるでしょう。

2-4.融資を受けやすい

融資を受けやすい点も、信用金庫のメリットのひとつに挙げられます。

繰り返しますが、信用金庫は中小企業の支援に力を入れているため、融資に対しても前向きです。

少々経営状況が悪くても、「この会社は地域に必要なサービスを提供している」と認めてもらえば、融資を受けられる可能性が高まります。

信用金庫の融資は利用しやすく、安心して長期でつき合い続けることができるでしょう。

3.信用金庫で法人口座を開設するデメリット3つ

信用金庫の法人口座には多数のメリットがある一方で、デメリットもいくつか挙げられます。

【信用金庫で法人口座を開設するデメリット3つ】2.法人口座開設に時間がかかる

3.手数料が安くはない

3-1. 対応地域が限られる

信用金庫は特定の地域のビジネスに強い反面、対応地域が限られています。

信用金庫は営業地域が決まっており、地域外の活動には対応できません。

全国信用金庫協会や各信用金庫のWebサイトでも、下記のとおり明記されています。

【全国信用金庫協会のWebサイト】“会員資格:信用金庫の営業地域にお住まいの方(転入予定の方)・お勤めの方・事業所をお持ちの方およびその役員の方”

“営業地域:信用金庫の営業地域は一定の地域に限定されており、地域で集めた資金は地域に還元されています。”

引用:一般社団法人全国信用金庫協会「信用金庫の制度」

そのため、「エリア外に店舗を増やそう」「本社を都市部に移転しよう」となると、新たな金融機関を探さなければいけません。

エリアの縛りがない都市銀行やネット銀行に比べると、不便さを感じるでしょう。

3-2. 法人口座開設に時間がかかる

信用金庫は、都市銀行や地方銀行と比べると法人口座に必要な書類はさほど変わりません。

また都市銀行や地方銀行と比べると法人口座開設まで早いものの、ネット銀行より時間がかかってしまう傾向があります。そのため、今すぐ急ぎで法人口座が欲しいという方には向かないでしょう。

以下で信用金庫とネット銀行を比較してみましょう。

【法人口座開設の準備・申込の比較】| 信用金庫 | ネット銀行 | |

|---|---|---|

| 申込方法 | 店舗に出向くことが多い | オンライン申込 |

| 面談 | 実施するところが多い | 実施しない |

| 会社訪問 | 訪問することが多い | 訪問しない |

| 審査期間目安 | 平均2~3週間 | 平均1~2週間 |

| 必要書類 | 信用金庫によって異なるが、履歴事項全部証明書はほとんどのところで必要 (下記【必要書類の例】参照) |

金融機関によって異なるが、本人確認書類だけで申し込めるところもあり |

・印鑑証明書(原本)発行後6カ月以内

・直近の確定申告書(決算書)

・運転免許証等の公的な写真付き本人確認書類

・実質的支配者の方を確認できる以下の書類のいずれか

・株主名簿

・確定申告書(決算書)の「同族会社等の判定に関する明細書(別表二)」

・実質的支配者情報一覧(実質的支配者情報リスト制度を利用されている場合)

・原始定款(2018年11月30以降に設立した法人の場合)

・事務所の賃貸借契約書

必要書類については、信用金庫では通常法務局などから取得しなければいけない書類が求められます。わざわざ官公署まで取得に行くのは手間ですし、郵送かオンラインで請求すれば日数が余分にかかります。

審査期間は2~3週間と、都市銀行や地方銀行よりやや短めですが、申込までに時間と労力が多めにかかることを心得ておきましょう。

初めての口座開設は、審査期間が短いところを選ぶべき

金融機関の選び方で、審査期間が短いことは重要なポイントです。口座開設が遅くなると、経理業務の体制が整えられず、事業の好発進を妨げます。実際「法人口座に関するアンケート」では、法人口座を開設した人が、口座開設時に困ったこととして、「時間がかかった」点を1番に挙げていました。

(出典:創業手帳「経営者はどうやって法人口座を選んでいるのか? 」)。

3-3.手数料が安くはない

法人口座を開設すると、インターネットバンキングや振込などを利用するのに手数料が発生します。

信用金庫の手数料は、金融機関の中でも安い方ではありません。

ほかの金融機関の手数料相場と比較してみましょう。

【金融機関ごとの手数料の相場】| 信用金庫 | 都市銀行 | 地方銀行 | ネット銀行 | |

|---|---|---|---|---|

| インターネット バンキング利用料 |

1,000~3,000円 | 1,000~4,000円 | 1,000~3,000円 | 0円 |

| 振込手数料 (他行宛て) |

200~500円 | 500~700円 | 500~600円 | 145~300円 |

※振込手数料は、振込方法がインターネットバンキングで行う場合の手数料

信用金庫の手数料は、ネット銀行よりは高く、都市銀行よりはやや安いという位置づけです。

ネット銀行はインターネットバンキング利用料が0円であるところがほとんどなので、ネット銀行に比べると負担は大きいでしょう。

手数料が高いと、経営を圧迫することも!

当然ながら、手数料はできるだけ安いところを選びましょう。振込手数料が200円と300円では、100回振込すると1万円にも差が広がります。信用金庫をメインバンクとする場合は、支払い用にネット銀行の法人口座を開設するなど、うまく使い分けることが大切です。

信用金庫のデメリットが気になる場合は、ネット銀行がおすすめ!

デメリットを見て、「信用金庫は自社に合わないのでは」と思った場合は、ネット銀行での開設を検討してみてください。信用金庫が弱い部分において、ネット銀行は強みがあります。

本章の内容を比較して見てみましょう。

1.使い勝手について(インターネットバンキングで比較)

信用金庫:夜間利用できないところもある

ネット銀行:24時間365日利用可能(メンテナンス時を除く)

2.法人口座開設の準備や期間について

信用金庫:必要書類も多く、店舗で手続きが必要。開設まで約2~3週間ほどかかることもある

ネット銀行:条件を満たせば書類は少なく、手続きはオンライン完結。最短即日で開設可能なところもあり

3.対応地域について

信用金庫:特定の地域に限られる

ネット銀行:オンライン上で取引を行うため、地域は関係ない

4.手数料について

信用金庫:インターネットバンキング利用料は1,000~3,000円、他行宛て振込手数料は200~500円

ネット銀行:インターネットバンキング利用料は原則0円、他行宛て振込手数料は145~300円

上記のとおり、信用金庫でデメリットになる項目は、ネット銀行では優位性が高くなります。ネット銀行の詳細については8.手数料を抑えたいなら&開設を急ぐならネット銀行の方が向いているでご確認ください。

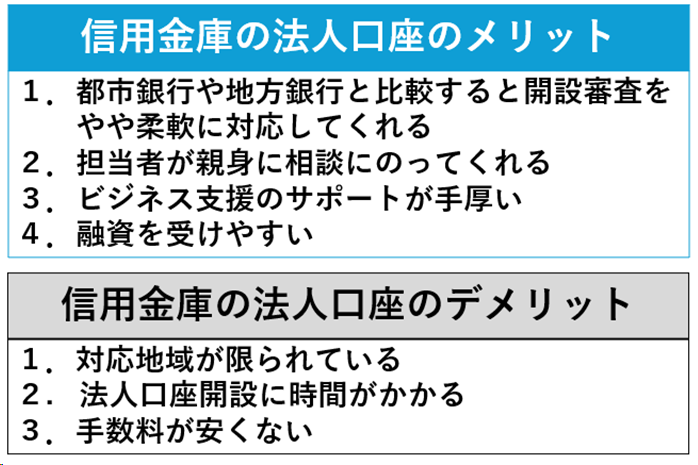

4.信用金庫での法人口座開設が向いている会社

ここまでお伝えした信用金庫の特長やメリット・デメリットをふまえると、信用金庫での法人口座開設が向いている会社は下記3つです。

【信用金庫での法人口座開設が向いている会社】2.地域に根差した事業を行う会社

3.経営の相談をしたい会社

4-1.設立間もない中小企業

設立間もない中小企業は、信用金庫での法人口座開設がおすすめです。

設立直後の会社は、実績が乏しいため、都市銀行や地方銀行では口座開設の審査で断られるケースも多いですが、信用金庫なら「本気で事業する気があること」が認められれば、開設審査を柔軟に対応してくれる可能性が高いでしょう。

さらに、信用金庫は相談会やセミナー、IT活用支援など、ビジネス初心者にとって、有難いサポートサービスが充実しています。

これらのサービスをうまく活用すれば、会社の成長につなげることができるでしょう。

4-2.地域に根差した事業を行う会社

地域に根差した事業を行う会社も、信用金庫が向いています。

信用金庫は、地域内のビジネスに精通しているので、会社と地域をつなぐ役割を担ってくれるでしょう。

信用金庫による専門家紹介やビジネスマッチングの機会提供、お得な自治体の制度紹介などで、地域での事業展開がスムーズに進みやすくなります。

また、資金繰りに困ったときも、「地域に貢献できる会社」であれば、融資を受けられる可能性が高いです。

4-3.経営の相談をしたい会社

経営の相談をしたい会社も、信用金庫を選ぶべきです。

信用金庫は、担当者と顔を合わせる機会が多いため、経営に関する相談もしやすくなります。

事業を始めると悩みは尽きませんが、金融のプロが話を聞いて提案をしてくれるので、不安をやわらげることができるでしょう。

5.信用金庫の選び方

信用金庫で法人口座を開設しようと決めたら、次は信用金庫の選び方について見ていきましょう。

下記1から順に進めていけば、自社に合った信用金庫をスムーズに決めやすくなります。

【信用金庫の選び方】2.サービス内容|よく利用するサービスが充実しているところを選ぶ

3.手数料|できるだけ安いところを選ぶ

4.担当者|相性の良い人がいるところを選ぶ

5-1.立地|営業地域で選ぶ

最初に、会社の本社の立地から候補の信用金庫をしぼります。

前述したように、信用金庫は営業地域が決まっています。地域外からの口座開設申込はそもそも受け付けてもらえません。

本社の住所が営業地域内である信用金庫をピックアップしていきましょう。その中でも、本社から店舗へのアクセスが良く、さらに会社が目指す営業地域と一致している信用金庫を選ぶようにしてください。

下記の全国信用金庫協会のWebサイトから、対象地域の信用金庫を探すことができます。

◎信用金庫を探す>全国信用金庫協会「全国の信用金庫のご紹介」

5-2.サービス内容|よく利用するサービスが充実しているところを選ぶ

次に、利用したいサービス内容で比較していきます。

口座を開設しても、使いたいサービスがなかったり、内容が充実していなかったりすると、使い勝手が悪く業務効率が下がってしまいます。

たとえばオンライン中心でサービスを利用していきたいなら、インターネットバンキングの利用可能時間が長い信用金庫を選びましょう。

5-3.手数料|できるだけ安いところを選ぶ

次に、手数料ができるだけ安いところを選びます。

手数料の金額は、人件費や店舗代などのコストが反映されて決まります。「手数料が高ければ良いサービスを利用できる」というわけではないので、料金設定が高いところは避けましょう。

比較する際は、会社がよく利用するサービスの手数料で比べてみてください。たとえば振込をたくさん利用する予定なら、振込手数料が安いところを選ぶようにしましょう。

5-4.担当者|相性の良い人がいるところを選ぶ

立地・サービス内容・手数料で決まらなければ、担当者で決めるのもひとつの方法です。

信用金庫は面談など直接やりとりする機会が多いので、担当者との相性も重要です。

候補の信用金庫を訪問して担当に会い、相談しやすいか、金融やビジネスの知識と経験は十分か、熱意はあるか、という視点でチェックするようにしましょう。

ただし、信用金庫は異動も多く、ずっと同じ人に担当してもらえるわけではないのでご注意ください。

6.信用金庫で法人口座を開設する手順

信用金庫の法人口座開設は、下記手順で進めていきましょう。

【法人口座開設までの流れ】STEP2.必要書類をそろえる

STEP3.口座開設を申し込む

STEP4.審査を通過できたら口座を開設できる

■STEP1.審査対策を行う

次章で詳しく説明します。

■STEP2.必要書類をそろえる

審査対策を行ったら、必要書類をそろえていきます。

必要書類は信用金庫によって大きく異なるので、必ずWebサイトで確認して、漏れなく準備するようにしましょう。

法人口座開設に必要な書類がすべて分かる!取得方法と審査通過のポイント

■STEP3.口座開設を申し込む

必要書類が準備できたら、近くの店舗に口座開設の申込に行きます。

申込は事前に予約してから来店するようにしましょう。待ち時間もなく、店舗側も時間をとって丁寧に対応してもらえます。

当日は書類を提出し、面談を行います。

■STEP4.審査を通過できたら口座を開設できる

審査が終わったら、口座開設の可否について連絡がきます。

審査を通過できた場合は、再度店舗に出向き、キャッシュカードの発行など開設手続きを進めていきます。

会社を設立して初めて法人口座を開設した場合は、資本金を個人口座から移すようにしましょう。

7.口座開設の審査に通過するための8つのコツ

信用金庫に口座開設を申し込んでも、開設を断られてしまう場合があります。

ここでは審査を通過できる確率を上げるためのコツを8つ紹介していくので、ぜひ取り組むようにしてください。

【信用金庫の口座開設の審査に通過するための8つのコツ】2.少なすぎる資本金は避ける

3.事業内容と事業目的をはっきりさせる

4.ホームページを作成しておく

5.必要書類は不備なく完璧にそろえる

6.事業計画書や商品サンプルを用意する

7.代表者の経歴書を用意する

8.面談で話すことを準備しておく

7-1.本社の住所はバーチャルオフィスを避ける

本社の住所はバーチャルオフィスを避けましょう。

なぜなら、バーチャルオフィスの住所で開設した法人口座が、犯罪に不正利用される事例が多発したこともあり、住所がバーチャルオフィスだと断る金融機関も多いからです。

昨今、バーチャルオフィスでもOKな金融機関も多いですが、信用金庫は基本的にバーチャルオフィス不可のところが多いです。

信用金庫に問い合わせて「NG」と言われたら、移転か金融機関の変更を検討しなければいけません。

7-2.少なすぎる資本金は避ける

少なすぎる資本金は避けましょう。

資本金の額が低すぎると、「本当は事業する気がなく、口座を不正利用しようとしているのでは」と疑われて、審査で不利になるおそれがあります。

法律上、資本金は1円からでも会社設立が可能ですが、実際に1円でできる事業はほぼありません。

会社を設立するのにふさわしい額の資本金を用意するようにしましょう。業種にもよりますが、100万円以上あることが望ましいです。

7-3.事業内容と事業目的をはっきりさせる

登記や申込書に記載する事業内容と事業目的は、何がしたいのか分かるようはっきりさせましょう。

事業内容や目的があいまいだと、「本気で事業する気がなく、不正利用するために口座を開設したいのでは」と思われてしまうからです。

事業内容については、商品やサービスがどのようなものか第三者でもイメージできるよう、分かりやすくまとめましょう。

事業目的については、関連性のある事業を5項目ぐらいにしぼって書くようにしてください。下記記事で書くポイントについて詳しく解説しています。

◎事業目的の書き方>GMOあおぞらネット銀行「会社設立に重要?定款の事業目的を書くポイントを紹介 | 起業に関するお役立ち情報」

7-4.ホームページを作成しておく

ホームページがあると、審査でプラスに働くこともあります。

ホームページには会社概要や事業内容・商品・サービスの詳細が掲載されているので、信用金庫側はビジネスの実態を把握しやすくなるためです。

ただし、実際に運営や販売に活用していると認められるコンテンツであることが重要です。

急ごしらえで作ったものや、無料で作成した個人ブログのようなものだと、審査ではかえってマイナス評価になりかねません。

きちんとドメインを取得して、コンテンツが充実したものを作るようにしましょう。

7-5.必要書類は不備なく完璧にそろえる

必要書類は不備なく完璧にそろえましょう。

書類に不備があると、最悪の場合審査に落ちてしまう可能性があります。そこまでの事態にならなくても、再提出や追加書類提出を求められれば、口座開設が遅れてしまいます。

下記が必要書類に起こりやすいミスなので注意してください。

【必要書類で起こりやすいミス】・履歴事項全部証明書など書類の発行日が指定されているのに(通常発行後3カ月または6カ月以内)、過ぎている

・申込内容と登記事項が異なる

・印鑑が必要な書類であるのに、押印されていない

など

7-6.事業計画書や商品サンプルを用意する

事業計画書や商品サンプルなどの補足資料も持っていくと、信用金庫の担当者からの信頼が増すのでおすすめです。

事業計画書は、まだ設立間もなく実績を証明できる書類が少ないときに、事業の詳細を伝えるのに効果的です。

書き方については、下記Webサイトを参考にしてください。フォームのダウンロードもできます。

◎事業計画書の書き方・ダウンロード>中小企業ビジネス支援サイト「事業計画書の作成手順 | 起業マニュアル | J-Net21」

7-7.代表者の経歴書を用意する

代表者の職務経歴書も持っていけば、担当者からの信頼をより得やすくなる場合もあります。

代表者がどのような人物であるかも、審査対象になります。設立直後の小さな会社は、代表者の能力や経験、人柄が業績に直結するからです。

7-8.面談で話すことを準備しておく

面談で話すことをあらかじめ準備しておくのも大切です。

担当者は、面談を通して代表者の人物像や、事業への本気度をチェックします。面談時にスムーズに受け答えができれば、担当者に好印象を与えられるでしょう。

【口座開設の面談でよく聞かれること】・創業の経緯

・主な事業内容と事業目的

・主な取引先について

・〇〇信用金庫を選んだ理由

・法人口座開設の目的

など

上記の質問に対して、分かりやすく説得力があり、かつ書類内容と矛盾しない答えを準備しておきましょう。

| ネット銀行ならGMOあおぞらネット銀行 |

|---|

GMOあおぞらネット銀行の法人口座は

GMOあおぞらネット銀行の法人口座は・振込手数料の無料回数付き ・各種会計ソフトと無料で連携可能 ・国税・社会保険料の口座振替可能 と経営者さまに役に立つサービスが満載です。 |

8.手数料を抑えたい&開設を急ぐならネット銀行の方が向いている

手数料を抑えたい場合や、法人口座の開設を急ぐ場合は、信用金庫よりもネット銀行の方が向いています。

まずはネット銀行の特長をご覧ください。

【ネット銀行と店舗型銀行の違い】| ネット銀行 | 信用金庫を含んだ店舗型銀行 | |

|---|---|---|

| 店舗 | 原則なし | あり |

| ATM | 原則専用ATMなし 銀行の提携ATMやコンビニ等を利用 |

専用ATMあり |

| 営業時間 | 24時間365日利用可能(※) | 窓口:(原則)平日9~15時 インターネットバンキング:平均7~24時 |

| 振込手数料 | 同行内:約0~100円 他行宛て:約145~300円 |

同行内:約 0~300円 他行宛て:約200~700円 |

| インターネットバンキング 月額利用料 |

0円 | 約1,000~4,000円 |

| 口座開設の審査期間 | 約1~2週間 最短即日のところもあり |

約2~4週間 |

| 審査の難易度 | 店舗型銀行と比較すると 柔軟 |

ネット銀行と比較すると厳しい |

※システムメンテナンス時を除く

上表から、ネット銀行には下記のメリットがあることが分かります。

【ネット銀行のメリット】・24時間365日利用できて、使い勝手が良い

・法人口座開設の審査期間が短い

・法人口座開設の審査が比較的柔軟

ネット銀行は、店舗を持たない分コストを削減できるので、手数料を安く利用することができます。

そして、オンラインに特化しているためシステム面のサービスに強く、24時間365日利用できて大変便利です。

口座開設の審査においても、最新システム導入により、スピーディーに進めることが可能となりました。

以上の点は、信用金庫にはないネット銀行ならではの強みです。

加えて、信用金庫と同じく、設立間もない会社でも審査が比較的柔軟、というメリットも挙げられます。

銀行は1つでないといけないわけではありません。

それぞれの特長を活かしながら複数の銀行を開設することもおすすめです。

最短即日!法人口座開設が早い銀行はどこ?|準備&審査期間でチェック

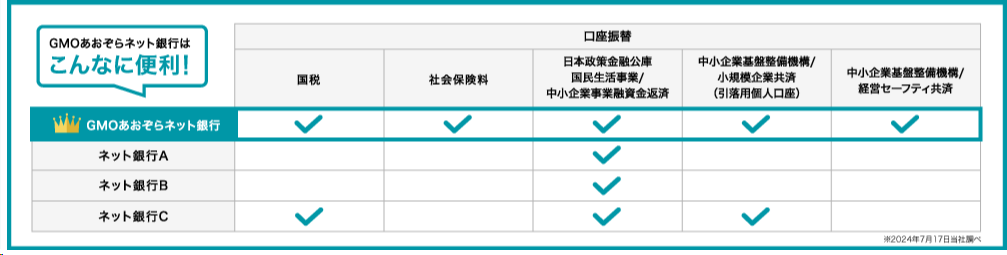

9.GMOあおぞらネット銀行は業界トップ水準の低料金と開設スピード

GMOあおぞらネット銀行は、料金や開設スピード、あらゆるサービス面で多くの経営者さまに選ばれているネット銀行です。

(出展:おかげさまで法人口座開設10万件突破!期間限定 新規法人口座開設キャンペーンをスタート)

GMOあおぞらネット銀行の強みを、ほかのネット銀行と比較して下表にまとめました。

【GMOあおぞらネット銀行とほかのネット銀行との違い】| GMおあおぞらネット銀行 | ネット銀行A | ネット銀行B | |

|---|---|---|---|

| 同行宛て 振込手数料 |

同行内:0円 | 同行内:52円 | 同行内:55円 |

| 他行宛て 振込手数料 |

他行宛て:145円 | 他行宛て3万円未満:150円 他行宛て3万円以上:229円 |

他行宛て:160円 |

| 口座開設の 審査期間 |

条件を満たせば最短即日~平均2営業日 | 1~2週間 | 最短3~10日 |

上表の内容もふまえ、下記3つのメリットを紹介していきます。

【GMOあおぞらネット銀行のメリット3つ】2.条件を満たせば最短即日~平均2営業日で口座開設!手間なくスピーディー!

3.充実した高水準のサービス展開

9-1. おトクな利用料でコスト削減!振込手数料は145円で業界最安値水準

GMOあおぞらネット銀行からの振込は、振込手数料が他行宛て145円と、業界最安水準(※)でご利用いただけます。

【GMOあおぞらネット銀行の手数料】

| 振込手数料(当社宛て) | 0円 |

|---|---|

| 振込手数料(他行宛て) | 145円 ※口座開設月の翌々月まで3カ月間、他行宛て振込手数料が毎月20回無料 |

| 口座維持費用 | 0円 |

さらに設立1年未満の会社なら、登記上の設立月から12カ月間、他行宛て振込手数料が毎月20回無料です。

設立1年になるまで月20回無料の期間が続くので、設立直後の会社は特におトクにご利用いただけます。

当社宛ての振込手数料と、口座維持費用は発生しません。

おトクな料金で月々にかかる法人口座の費用を抑えることができるので、無駄のない財務体制を築きやすくなるでしょう。

(※2024年8月時点GMOあおぞらネット銀行調べ。調査対象範囲は、大手行およびインターネット専業銀行のうち法人顧客向け口座を提供している銀行。各社の手数料割引のプログラムや期間限定等のキャンペーン等は除く。)

9-2. 条件を満たせば最短即日~平均2営業日で口座開設!手間なくスピーディー!

GMOあおぞらネット銀行なら、手間なくスピーディーに法人口座を開設できます。

【GMOあおぞらネット銀行の法人口座開設】・オンラインで完結

・必要書類は身分証明書と事業内容確認書類1点以上のみ(個別の状況に応じて追加書類あり)

・印鑑レス・ペーパーレス・郵送レス

※2024年2月実績値

最短即日の口座開設の条件は下記3つです。大半の人は問題なく条件を満たせるでしょう。

【最短即日の口座開設に必要な条件】・取引責任者さまと代表者さまが同一であること

・取引責任者さまが運転免許証・運転経歴証明書マイナンバーカード・在留カード・特別永住者証明書のいずれかを持っていること

スピーディーに口座開設できることで、会社の経理体制が素早く整えられるようになります。

また、開設申込のための準備も少ないので、創業期で忙しい経営者でも、手間なく開設手続きを進められます。

<ご注意事項>

・審査の状況によりお時間がかかる場合がございます。あらかじめご了承ください。

・当社休業日にお申し込みいただいた場合は、当日の口座開設はできませんのであらかじめご了承くださいますようお願いいたします。

・ビジネスデビットカードは当日ご利用いただけません。後日転送不要の簡易書留にてご登録法人住所宛てにお送りいたします。

・当社から送付する郵便物をお受け取りいただけない場合、口座の利用制限やカード・口座解約となる場合がございます。

9-3.充実した高水準のサービス展開

GMOあおぞらネット銀行は、法人のお客さまに便利なサービス展開も強みのひとつです。

【GMOあおぞらネットの銀行の法人用サービス】・総合振込は追加料金なし最大9,999件処理可能

・1法人につき最大20口座追加開設可能(代表口座1口座+追加口座19口座)

・各種会計ソフトと無料で連携できるので業務効率化にも

・税金・社会保険料等の各種口座振替に対応

※税金や公共料金など一部キャッシュバック率が異なる利用先がございます。キャッシュバック率の詳細はこちら

※詳しくはこちら:法人・個人事業主のお客さま向け Mastercardビジネスデビットカードのサービスを強化!海外加盟店のご利用で最大1.5%キャッシュバックを常設プログラムとして開始

また、ネット銀行のデメリットである税金・社会保険料の口座振替や経営セーフティ共済の口座振替にも対応しております。

上記のサービスをうまく活用することで、コスト削減と業務改善を実現でき、よりスムーズに事業を運営できるようになるでしょう 。

まとめ

最後に本文の要点をおさらいしましょう。

信用金庫とは、地域住民と地域の中小企業を会員とし、地域の繁栄を図る組織の金融機関です。

ほかの金融機関と比較して、法人口座には下記のメリット・デメリットがあります。

【信用金庫で法人口座を開設するメリット4つ】2.担当者が親身に相談に乗ってくれる

3.ビジネス支援のサポートが手厚い

4.融資を受けやすい

2.法人口座開設に時間がかかる

3.手数料が安くはない

上記メリット・デメリットをふまえ、下記にあてはまる会社が、信用金庫での法人口座開設に向いているでしょう。

【信用金庫での法人口座開設が向いている会社】2.地域に根差した事業を行う会社

3.経営の相談をしたい会社

信用金庫で法人口座を開設する場合は、下記選び方を参考にして、自社に合った信用金庫を選ぶようにしてください。

【信用金庫の選び方】2.サービス内容|よく利用するサービスが充実しているところを選ぶ

3.手数料|できるだけ安いところを選ぶ

4.担当者|相性の良い人がいるところを選ぶ

口座開設したい信用金庫が決まったら、下記手順で開設を進めていきましょう。

【法人口座開設までの流れ】STEP2.必要書類をそろえる

STEP3.口座開設を申し込む

STEP4.審査を通過できたら口座を開設できる

以上、本記事をもとに、会社のパートナーとなる信用金庫が見つかり、ビジネスがさらに飛躍できることを願っております。

※ 本コラムは2024年8月16日現在の情報に基づいて執筆したものです。

※ 当社広告部分を除く本コラムの内容は執筆者個人の見解です 。